1現階段我國天然氣市場矛盾突出

1.1天然氣消費增速不足

天然氣具有燃燒效率高、二氧化碳排放量低的特點,是一種公認的清潔能源,更是理想的城市氣源,提升天然氣在一次能源中的占比已成為業內共識。隨著世界各國對環境的重視,天然氣在各類能源消費中的比例也在逐年遞增。然而BP最新發布的《2018世界能源展望》顯示,2017年中國天然氣消費量占一次能源消費的比重僅為6.6%,遠低于世界平均水平23.4%,相較美國、英國等發達國家更是相去甚遠。(2018年天然氣占一次能源消費7.6%,2020年目標10%。—能源情報注)

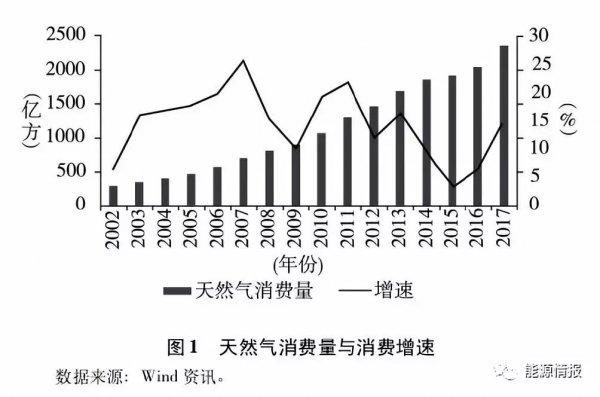

2016年我國天然氣消費量為2058億方,同比增長6.5%,盡管較2015年僅為3.4%的增速略有提升,但仍未能恢復到兩位數的增長速度。與2003年至2013年平均增速高達17.4%的黃金十年更是不可同日而語。詳見圖1。(2018年中國天然氣消費量2806億立方米,同比增長超過18%,延續了2017年的高速增長,被認為是新的黃金時代開啟。—能源情報注)

面對天然氣消費增速不足的狀況,發改委在2016年底出臺的《天然氣發展“十三五”規劃》中明確,要將我國天然氣在一次能源消費比重提高到8.3%~10%,天然氣消費量達到3600億方。所以,從2017—2020這四年間我國天然氣消費量需保持14.7%左右的增速方可達此要求。

1.2“煤改氣”急功近利,或揠苗助長

為促進天然氣消費量增長、同時推動大氣污染治理,“煤改氣”工程作為城鎮燃氣的改革方向,北京、天津兩直轄市,河北、山西、山東、河南26城市(簡稱2+26城市)列為北方地區冬季清潔取暖規劃首批實施范圍。效果的確立竿見影:一方面,2017年天然氣消費量2373億方,同比增長15.3%,時隔3年增速重回兩位數;另一方面,2017年10月至2018年3月,“2+26”城市PM2.5平均濃度為78微克/立方米(μg/m3),同比下降25.0%,重污染天數為453天,同比下降55.4%,均大幅超額完成改善目標。

然而,“煤改氣”也帶來了十分嚴重的后果。2017年11月28日零時起,河北省發改委啟動天然氣需求側管理機制,全省進入Ⅱ級預警狀態,這意味著河北省天然氣供需缺口已達10%以上,對正常的生產生活已經產生較大影響。

為應對此次突如其來的情況,在僅持續了半年的無煤發電后,北京又重啟華能燃煤發電機組,減少北京市天然氣用量,緩解華北的確天然氣緊張局勢,保證北京市正常的生產生活。12月16日,廣東省管網在廣州從化鰲頭首站開啟天然氣反輸通道,將來自中海油的南海海氣和珠海LNG資源反輸到中石油西氣東輸二線,由省級管網向國家主干管網反輸天然氣在我國天然氣歷史上實屬首次,可見此次“氣荒”對我國影響力度之大、范圍之廣。

1.3造成“氣荒”的多重因素

1.3.1天然氣需求不斷上漲

2017年是我國能源加速轉型的一年,從我國能源一次消費結構來看,由于各省加速淘汰燃煤小鍋爐,我國實現工業用氣1149億立方米,同比增長18.09%。此外,居民用氣更是改革的重中之重,居民采暖“煤改氣”的推進驅動居民用氣實現用氣量463億立方米,同比增長21.98%。相比煤炭,天然氣是能源中的“細糧”,隨著中國人民越來越注重環境保護,以及在美國退出《巴黎協定》后,中國領導人多次在世界舞臺上表示將認真履行《巴黎協定》,體現中國擔當,做出2030年單位GDP二氧化碳排放比2005年下降60%~65%的承諾,天然氣需求的暴漲已是大勢所趨。然而,我國天然氣的供給側卻沒有做好與需求側相匹配的改革。

1.3.2我國天然氣供給對外依存度過高

2017年我國天然氣進口量926億方,同比增長24.4%,高于2017年的18.7%,對外依存度進一步提升,年末該比例升至38.4%。但其中管道氣進口427億方,同比增長10.9%,較2016年降低12%,這主要受一直運營良好的我國最大海外天然氣進口通道———中亞天然氣管道在2017年末供暖季時供應量減少影響所致。根據往年情況,我國供暖季的天然氣消耗量為7億立方米/日,2017年底中亞天然氣管道的供給減少達到3000~4000萬立方米/日,這給向來十分依賴天然氣進口的我國冬季保供蒙上不小的陰影。

1.3.3LNG價格居高不下,保供貿易入不敷出

作為我國天然氣的另一大重要來源,進口LNG雖然可以保證氣量的供應,但其高成本的特點卻使各家石油公司的保供貿易望而卻步。目前我國進口LNG氣源主要來自卡塔爾、澳大利亞、印度尼西亞、馬來西亞等地,已鎖定氣量約3500億方,但其中大部分氣源是在國際油價為100美元/桶時簽訂的長協價格,明顯高處當前現貨市場價格。

具體來說,考慮運輸費、各項稅費,國內LNG長協合同到岸價格普遍在12$/MMBtu以上,按即時匯率(1美元=6.56人民幣)計算,天然氣價格達到2.62元/方,高于我國大部分地區居民用天然氣的門站價。因此,對于中石油、中石化、中海油來說,用進口氣為居民保供,進口LNG貿易額越多,虧損越多。以中國石油為例,自2011年起,中國石油銷售進口管道天然氣及LNG出現大規模的虧損,2013年虧損高達490億元,盡管自2014年至2016年虧損幅度有所減緩,但在2017年凈虧損幅度還是開始擴大,達到239億元。

1.4天然氣市場與宏觀經濟相脫節

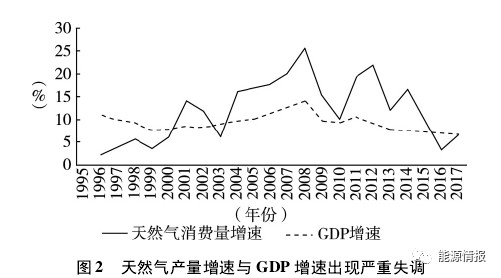

盡管經歷了長達十余年的改革,我國天然氣市場的改革成果卻并不顯著。長期以來,我國天然氣價格采取政府主導的管理模式,實行國家定價或國家發布指導價。天然氣定價逐漸成為國家宏觀經濟政策、產業結構調整的強有力工具,然而卻忽略了油氣企業的運營成本、市場價值和能源利用效率等關鍵因素,價格不斷背離其實際價值,導致天然氣市場與我國宏觀經濟出現嚴重失調脫節。詳見圖2。

2我國天然氣市場改革進程

2.1相關政策文件梳理

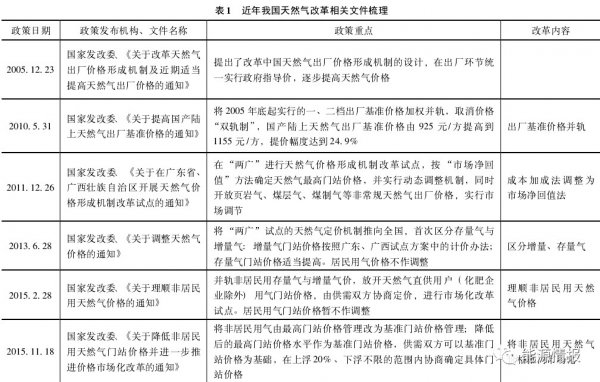

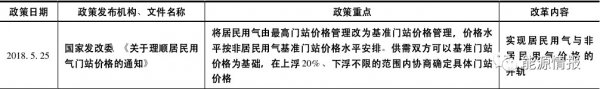

自2004年西氣東輸一線工程全線正式商業運營起,我國天然氣市場便開啟了十余年的改革之路,從上游勘探開發、中游管網輸送、下游終端分配,天然氣產業鏈進入了整體、快速的發展階段。價格機制同樣也在不斷調整,筆者梳理了自2005年至今,我國頒布的各項關于天然氣定價機制改革的重要文件。詳見表1。

2.2天然氣市場改革路徑分析

2.2.1定價機制改革

通過以上政策文件的梳理可以看出,2013年以前的改革主要集中在定價機制上。2005年發布的文件開啟了從出廠環節逐步提高天然氣定價的改革思路,并試圖與天然氣的可替代能源的價格進行聯動。隨后幾年內的出臺的政策也都明確了天然氣定價機制的改革思路:逐步提高天然氣出廠基準價格,與地方政府建立上、中、下游的聯動機制。

從具體定價方法來看,“市場凈回值”法是將天然氣的銷售價格與由市場競爭形成的可替代能源價格掛鉤,在此基礎上倒扣管道運輸費后確定天然氣各環節價格。從“成本加成”調整為“市場凈回值”法,體現了市場化的改革思路:利用價格杠桿,引導天然氣資源合理配置,促進經營者增加生產、擴大進口,引導消費者合理用氣、節約用氣。但是“市場凈回值”法同樣存在著明顯的缺陷,天然氣出廠價由門站價減去政府指導定價的管輸價倒推得出,而進口管道氣價格是依照買賣雙方談判結果決定,這就可能導致進口氣價高于用“市場凈回值”倒推得出的出廠價,存在十分明顯的價格倒掛風險,造成的損失只能由進口天然氣的企業承擔。

2.2.2放管結合,穩步改革

2011年,廣東省和廣西作為兩個試點省份進行天然氣定價改革,兩年后才將此做法推廣至全國,可以看出國家在天然氣市場化改革進程中秉持著“穩”字當頭的探索態度。區分存量氣與增量氣的改革先后更是我國天然氣改革進程中的一大亮點,充分考慮在改革進程中兼顧上、中、下游各方利益,為進一步實現全面市場化打下了堅實的基礎。此外,對頁巖氣、煤層氣、煤制氣、液化天然氣的出廠價格實行一步到位的完全市場化。改革進程中避免“一刀切”的分步實施,既保護了各方現有利益,也給政策制定者提供了更多的實踐經驗,充分體現了放管結合、穩步前行的改革思路。

2.2.3居民用氣改革進度相對緩慢

2018年5月之前,關于天然氣改革主要針對的都是非居民用氣,“居民用氣暫不作調整”多次直接出現在發改委出臺的文件中。一方面可以理解為市場化改革的分步實施;另一方面反映出居民用氣確實是天然氣改革進程的“硬骨頭”。

然而2017年一場“氣荒”給塵封多年的居民用氣改革敲響了警鐘。2018年5月的改革之前,各省市居民用氣平均門站價格僅為1.4元/方,低于國內自產氣成本,更是遠遠低于進口天然氣成本,特別是我國目前采用的仍是“凈成本回值”法計算天然氣出廠價,這就使上游企業從國外進口天然氣的積極性大大降低。更為嚴重的是,居民用氣與非居民用氣長時間保持價格倒掛現象。

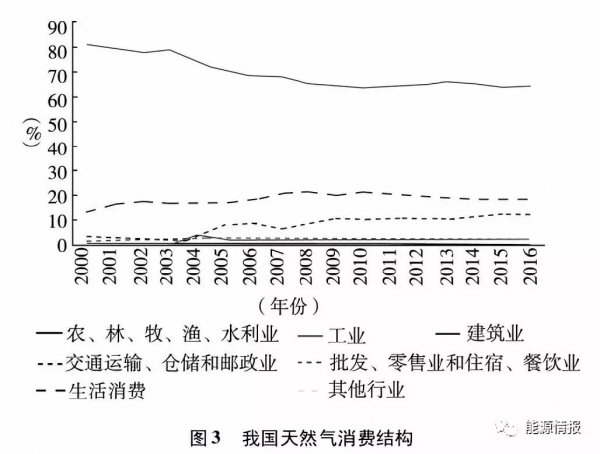

從國內天然氣消費結構來看,非居民用氣比例遠超居民用氣比例:從2000年至2016年,工業用氣始終保持著很高的占比;2005年之前始終維持在70%以上。隨著近些年產業結構調整工業用氣比例才有所下降,但也始終保持在64%以上;而居民用氣的占比相對很低,峰值用氣量也僅占當年天然氣全部消費的21%。兩者的輸氣管道成本存在明顯的規模效應,因此消費量很高的工業用氣,其單位氣價應當明顯低于居民用氣單價才是符合市場規律的結果,但事實并不如此,價格倒掛、交叉補貼,既損害了供氣廠商的利益,在供暖季下游燃氣企業保供的積極性不強,又損害了用氣居民的利益。我國天然氣消費結構見圖3。

3我國天然氣市場未來發展方向

3.1居民用氣實行季節差別定價

我國天然氣市場對外依存逐年攀升,但市場化程度卻并未隨之深化,市場化改革最為重要的即是價格的市場化改革,盡管居民與非居民用氣價格并軌終于在2018年落地,但這僅是市場化進程中的一步,仍有很多不完善之處,最顯著的缺陷在于季節性差價政策尚未實施。

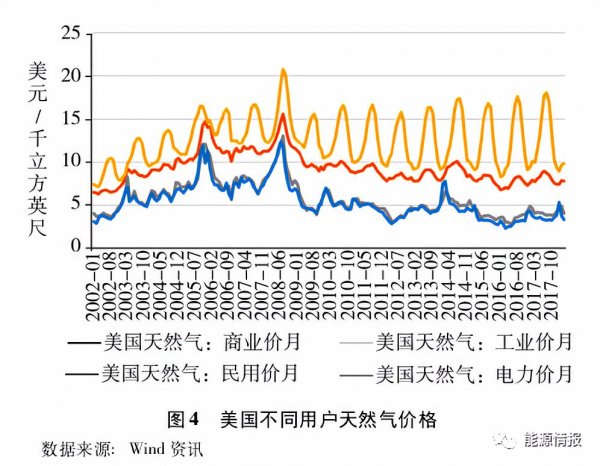

美國很早便針對居民用天然氣實行了峰谷區別定價,年內氣價峰值與氣價低值之比最高達到2.1,近年來也始終保持約1.7,詳見圖4。反觀我國仍未邁出峰谷差異定價這一步。

供需關系始終是市場經濟中決定價格的直接因素,天然氣價格同樣如此。尤其是對中國這樣的民用氣量季節性十分明顯的國家,推行季節性差價政策,在全國特別是北方地區形成靈敏反映供求變化的季節性差價體系,鼓勵市場化交易。供需雙方要充分利用彈性價格機制,消費旺季可在基準門站價格基礎上適當上浮,消費淡季適當下浮,利用價格杠桿促進削峰填谷,鼓勵引導供氣企業增加儲氣和淡旺季調節能力。此項改革可作為我國天然氣市場化改革最先進行的突破口和發力點。

3.2提高LNG接收站利用率

截至2018年3月,我國共建成LNG接收站17座(截至2019年2月,已經有21個接收站內建成-能源情報注),終端接收能力為6900萬噸/年,接收站年周轉率為66%。另外,預計有5座接收站將在今年內投產,預計增加LNG接受能力1020萬噸/年,由此可見,現有包括預計今年投產的LNG接收站的接收規模是足夠的,但LNG接收站面臨的窘境卻是在淡季時,LNG接收站迎來窗口期,卻因為買方市場的動力不足,接收站的接收規模無法發揮儲氣作用;旺季時,LNG接收站又處于滿負荷運轉,難覓窗口期,這就導致LNG接收站的利用率多年處于較低水平。

這種沖突背后真正的原因仍是價格機制,我國傳統LNG仍采用基于長期協議的“照付不議”原則,交割時的風險不言而喻,特別是價差風險傳導至競爭十分激烈的下游終端,可能會造成更為嚴重的后果。因此,打破長期固定僵化的LNG定價模式,厘清第三方與接收站所有者的利益沖突更是提高LNG接收站利用率的關鍵,也是天然氣市場邁向改革的重要一步。

3.3發揮儲氣庫冬季保供能力

儲氣庫建設仍是我國天然氣市場最為薄弱的環節之一,根據國際天然氣聯盟(IGU)的經驗測算,一旦一個經濟體天然氣對外依存度達到30%,則地下儲氣庫工作氣量則需要消費量超過12%。當前世界供氣調峰應急儲備能力平均約為10%,這一比例在發達國家為17%~27%。在中國,2017年這一比例尚不足3.4%,巨大差距可見一斑。

儲氣庫建設滯后的主要原因仍然是價格機制。儲氣庫建設成本和運營維護成本均較高,單位儲氣成本在3~6元/方。而儲氣庫的建設主要是為了滿足居民冬季供暖需求,但居民供暖價格長時間受當地政府指導價格嚴格限制,即使與非居民用氣價格并軌之后,在不區分氣源的定價原則上,儲氣庫的成本也要明顯高于終端氣價,這就大大打擊了建立儲氣庫作為保供措施的企業積極性。

氣價改革與儲氣庫的建設可謂相輔相成,相互影響。只有終端銷售氣價與儲氣庫的氣價成本相當,儲氣庫的建設方能有所突破,儲氣庫才可發揮其在冬季居民保供中的重要作用。另外,儲氣庫的建設更是緩解我國天然氣對外依存度過高的良方,為確保國家能源安全具有積極作用。

3.4順應“一帶一路”倡議,充分發揮天然氣交易中心作用

目前我國成立了兩座天然氣交易中心,即上海石油天然氣交易中心和重慶油氣交易中心。前者于2015年3月注冊成立,2015年7月起試運行,2016年11月正式運行。后者于2017年7月注冊成立,目前尚未投入運營。兩座天然氣交易中心主要交易品種包括管道天然氣和液化天然氣,交易方式均為現貨交易。

除此之外,新疆克拉瑪依市獲準籌建新疆油氣交易中心,新疆以其獨特、優越的地理位置,令此交易中心項目對推進“一帶一路”建設、打造絲綢之路經濟帶核心區、加快我國能源國際合作、能源價格市場化改革均具有重要戰略意義。當前我國天然氣對外依存度超過30%,通過市場化手段獲取國際油氣定價影響力已成為我國發展的當務之急。因此在上海交易所的原油期貨落地之后,天然氣交易中心也應發揮其同樣重要的作用。

3.5天然氣人民幣落地可期

近些年中國天然氣消費量、貿易量持續增長,加之人民幣國際化進程不斷推進,推出天然氣人民幣的呼聲越來越高。盡管目前天然氣貿易方式仍以管道氣為主,但技術進步已經使LNG的運輸成本逐年減小,這就使天然氣的全球貿易版圖迅速擴張,為天然氣人民幣的落地提供了基礎條件。

更為重要的是,中國位于天然氣產量不足但消費量很高的東亞地區,西邊國家為產氣大國、東邊國家為用氣大國,如此優越的區位優勢使我國有十足的信心建立以人民幣結算的天然氣市場,增強國際市場話語權,打破石油美元的壟斷地位,這將是我國未來天然氣市場改革的捷徑。(文/李偉王宇純,中海油研究總院)

責任編輯: 中國能源網