高瓴資本入場隆基股份并引燃其股價(jià),創(chuàng)造了一個(gè)大型私募資金引爆行業(yè)龍頭價(jià)值的新案例。截至目前,隆基股份單晶硅片市占率為全球的40%,其超3000億元的市值也讓這家企業(yè)成了A股市場上的稀有標(biāo)的。

股價(jià)三連漲,是本次高瓴資本入局隆基綠能科技股份有限公司(下稱"隆基股份",601012.SH)的非常效應(yīng)。12月21日,隆基股份發(fā)布公告稱,高瓴資本受讓公司二股東李春安226,306,134股股份,占上市公司已發(fā)行總股本的 6%,受讓完成后,李春安持股比例下降至3.4%,高瓴資本持股6%,成為隆基股份第二大股東。

消息發(fā)布當(dāng)日,隆基股份的股價(jià)便大漲10%,截至12月23日(周三)收盤,其股價(jià)為92.2元/股,短短三天,累計(jì)漲幅超18%,創(chuàng)造了一個(gè)大型私募資金引爆行業(yè)龍頭價(jià)值的新案例。

那么,本次高瓴資本斥資158億入場的目的何在?隆基股份為何如此受寵?二股東李春安在隆基股份股價(jià)行情走好的背景下,為何又要大幅轉(zhuǎn)讓所持股份呢?隨著本次交易的進(jìn)行,這些問題的答案逐一浮出水面。

攜百億資金入場 高瓴完成重要補(bǔ)票

在本次受讓李春安6%的隆基股份轉(zhuǎn)讓中,高瓴資本付出了158.41億元的成本,每股受讓價(jià)格為70元,較其前一個(gè)交易日有10%的折價(jià)。但若聯(lián)想到隆基股份今年股價(jià)漲幅已超200%的大前提下,這個(gè)交易價(jià)格似乎并不便宜,更談不上是一次抄底行為。

區(qū)別于股神巴菲特等待公司陷入短期困境再抄底的做法,高瓴資本近年來對行業(yè)龍頭股的重倉似乎更看重標(biāo)的本身。從創(chuàng)立至今,算上這次受讓李春安的158億元,成立15年的高瓴資本共有三筆過"百億級"的資本大操作,其他兩筆分別為:2018年斥資417億元入主格力電器(000651.SZ)、以及2020年7月18日100億元認(rèn)購鋰電池龍頭寧德時(shí)代(300750.SZ)的定增。

其實(shí),長期跟蹤高瓴資本的投資者不難發(fā)現(xiàn),新能源行業(yè)一直處在其能力圈以內(nèi)。2019年,特斯拉(TSLA.US)、蔚來(NIO.US)、寧德時(shí)代等多次出現(xiàn)在高瓴資本的持倉中。今年,高瓴資本除了加碼直接面向消費(fèi)市場的電動汽車及鋰電池公司外,光伏行業(yè)的優(yōu)秀標(biāo)的也成了高瓴資本重倉的一個(gè)領(lǐng)域。

2020年9月,高瓴資本以15億元獲配恩捷股份(002812.SZ),后者是新能源膜類產(chǎn)品的主要供應(yīng)商;12月,高瓴資本又認(rèn)購了通威股份(600438.SH)約5億元定增,后者是擁有從上游高純晶硅生產(chǎn)、中游高效太陽能電池片生產(chǎn)、到終端光伏電站建設(shè)與運(yùn)營的垂直一體化光伏企業(yè)。

相對于前兩家在光伏細(xì)分產(chǎn)業(yè)鏈上有一定話語權(quán)的企業(yè),隆基股份是整個(gè)光伏產(chǎn)業(yè)鏈上的一條大魚。目前,隆基股份單晶硅片市占率為全球的40%,是當(dāng)之無愧的全球光伏龍頭,其當(dāng)前超3000億元的市值也讓其成了A股市場的稀有標(biāo)的。

在高瓴受讓李春安隆基股份之前,據(jù)證券時(shí)報(bào)·數(shù)據(jù)寶統(tǒng)計(jì),截至12月17日,隆基股份已經(jīng)連續(xù)第10日被北向資金凈買入,期間隆基股份獲滬股通累計(jì)成交82.08億元,合計(jì)凈買入18.78億元,可見,該股被資本的追捧力度。

此次,能一次性獲得6% 的股份,可以說高瓴資本完成了對新能源賽道上又一大重要補(bǔ)票。

光伏能源前景明朗 龍頭將持續(xù)受益

高瓴資本第三筆百億級的注資,為什么選擇了隆基股份?

這一點(diǎn),首先從能源行業(yè)的發(fā)展趨勢中可見端倪,未來綠色能源替代化石能源將是不可逆轉(zhuǎn)的趨勢,而光伏在這一能源革命中具有不可替代的作用。

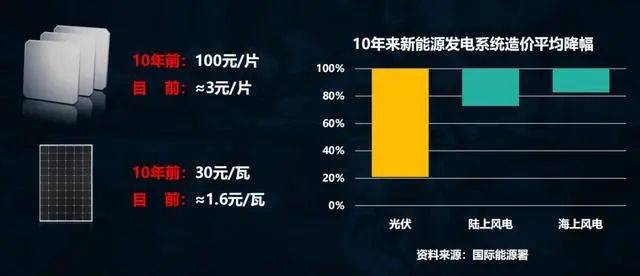

此前,隆基股份總裁李振國在一次基金年度策略會上分享道:政府和大企業(yè)的能源展望中,光伏已被列為未來全球最主要的能源; 在全球絕大多數(shù)國家和地區(qū),光伏已經(jīng)成為最便宜、最有投資性價(jià)比的能源; 以光伏為代表的可再生能源有望實(shí)現(xiàn)全球各國的能源獨(dú)立與自主,從而消除因?yàn)槟茉炊倘睂?dǎo)致的國際爭端,實(shí)現(xiàn)全球和平的格局,這些因素決定了光伏產(chǎn)業(yè)的明朗前景。

數(shù)據(jù)來源:公開資料

其次,在這條重要的賽道中,隆基股份又走到了最前列。最新的研報(bào)數(shù)據(jù)顯示,隆基股份在全球光伏單晶硅片市占率為40%,位居全球第一;同時(shí)公司的另一大業(yè)務(wù)線光伏組件已于2020年11月提前完成了年度20GW的組價(jià)出貨目標(biāo),有望成為全球第一。

開源證券的研報(bào)也稱:隨著光伏進(jìn)入平價(jià)時(shí)代,全球均為新能源吶喊,中、美、歐紛紛加碼新能源,提高減排目標(biāo)和可再生能源占比。而隆基股份作為一體化零頭,從硅片到組件已大概率實(shí)現(xiàn)了全球雙第一,將充分受益于平價(jià)時(shí)代的紅利。

從財(cái)務(wù)數(shù)據(jù)看,隆基股份的表現(xiàn)也十分亮眼。公司2019年?duì)I業(yè)收入、歸母凈利潤、扣非凈利潤分別為329億元、52.8億元、50.9億元,同比分別增長49.6%、106.4%、117.4%;今年前三季度收入、歸母凈利潤、扣非后歸母凈利潤分別為338.32億元、63.57億元、60.14億元,同比分別增長49.08%、82.44%、76.35%。

另外,隆基股份的管理層也多次被行業(yè)認(rèn)可,一位知名投資人對隆基股份的評價(jià)是:歷史上很少看到一個(gè)主流產(chǎn)品已經(jīng)形成、又被替代的情況,但隆基股份干成了(單晶硅取代多晶硅成為主流產(chǎn)品);歷史上,也很少出現(xiàn)已經(jīng)形成了產(chǎn)業(yè)集群(江浙以外的西安)、還能在產(chǎn)業(yè)集群外把事干成了的企業(yè),但隆基股份也干成了。

不言而喻,明朗的市場前景、領(lǐng)先的行業(yè)地位、亮眼的業(yè)績表現(xiàn)及優(yōu)秀的管理層都給了高瓴資本重倉隆基股份的堅(jiān)定理由。

行業(yè)賽道風(fēng)景獨(dú)好 二股東為何轉(zhuǎn)讓股份?

對本次的交易,投資者比較好奇的是,在隆基股份行業(yè)賽道前景一片大好之時(shí),作為二股東的李春安為何還要大幅轉(zhuǎn)讓自己的持股?

隆基股份的權(quán)益變動公告顯示,本次交易將使得李春安對隆基股份的持股比例由原來的10.55% 降為3.4%。在公告中,李春安稱,"擬在未來12個(gè)月繼續(xù)通過上海證券交易所集中競價(jià)和大宗交易系統(tǒng)減持隆基股份的持股。"

資料來源:《隆基股份:簡式權(quán)益變動報(bào)告書-李春安》

公告顯示,李春安在隆基股份中沒有任何任職,其持股純屬財(cái)務(wù)投資。而且,公告稱,李春安自2011年開始就與隆基股份目前的實(shí)控人李振國、李喜燕夫婦為一致行動人,這也意味著其沒有投票權(quán)。

據(jù)企查查顯示,李春安出生于1968年,河南南陽人。1986年9月考入蘭州大學(xué)物理系,與隆基董事長鐘寶申、實(shí)控人李振國是大學(xué)同學(xué)。本次李春安"執(zhí)意"退出自己的財(cái)務(wù)投資人身份,又是為何呢?

《投資者網(wǎng)》 在企查查上發(fā)現(xiàn)了李春安的另一身份——大連連城數(shù)控機(jī)器股份有限公司 (下稱"連城數(shù)控",835368)的法定代表人。目前,李春安直接持有連城數(shù)控的4.67% 股份,另外通過沈陽匯智投資有限公司(下稱:沈陽匯智)間接持有連城數(shù)控8.45% 的股份,合計(jì)持有連城數(shù)控13.12%的股份,為連城數(shù)控第一大股東。

來源:企查查

公開資料顯示,連城數(shù)控于2016年掛牌新三板,后入選精選層。自2020年7月27日首批精選層掛牌上市算起,連城數(shù)控五個(gè)月內(nèi)漲幅超160%,大幅領(lǐng)跑同板塊公司,被市場一度稱作精選層"第一牛股"。

而今年11月27日,上交所、深交所的兩份《轉(zhuǎn)板上市辦法》對新三板掛牌公司向科創(chuàng)板、創(chuàng)業(yè)板轉(zhuǎn)板的上市條件、股份限售要求、上市審核、上市保薦等事項(xiàng)做出了具體規(guī)定,讓連城數(shù)控看到了轉(zhuǎn)板的希望。在目前精選層首批和第二批待發(fā)行的公司中,33家公司滿足創(chuàng)業(yè)板財(cái)務(wù)標(biāo)準(zhǔn),在考慮科創(chuàng)屬性后,7家滿足科創(chuàng)板財(cái)務(wù)標(biāo)準(zhǔn),這其中就包括連城數(shù)控。

但是,擺在連城數(shù)控轉(zhuǎn)板之前的一大隱患是,公司與隆基股份的關(guān)聯(lián)交易。連城數(shù)控的財(cái)務(wù)數(shù)據(jù)顯示,2017至2019年,公司來自隆基股份營收分別為6.06億元、8.78億元、6.60億元,占比分別為69.12%、83.40%和67.84%,公司與隆基股份占比近七成的關(guān)聯(lián)交易,一度受到違規(guī)警告,成了連城數(shù)控本次順利轉(zhuǎn)板的絆腳石。

業(yè)內(nèi)人士稱,在連城數(shù)控順利轉(zhuǎn)板與繼續(xù)高位持倉隆基股份的兩項(xiàng)選擇中,前者更符合李春安的利益,這也就不難理解,為何李春安對隆基股份的大幅轉(zhuǎn)讓與減持了。

針對高瓴資本入局后的投票權(quán),以及是否對將隆基股份的經(jīng)營決策有重大影響等問題,《投資者網(wǎng)》致函隆基股份董秘劉曉東,但并未收到對方的回復(fù)。(思維財(cái)經(jīng)出品)

責(zé)任編輯: 李穎