倫銅價格自4月中旬啟動漲勢以來,連續(xù)創(chuàng)出年度新高,測試10000美元/噸,逼近歷史高點(diǎn);滬銅主力合約振蕩上揚(yáng),高點(diǎn)已經(jīng)觸及73000元/噸。持續(xù)走高的銅價抑制了部分需求,投資者擔(dān)心銅價上漲的可持續(xù)性,但是在當(dāng)前市場主要驅(qū)動依然偏強(qiáng)的背景下,銅價可能繼續(xù)上漲。銅價的主要驅(qū)動來自全球宏觀面整體向上、海外需求恢復(fù)預(yù)期以及國內(nèi)供需錯配預(yù)期等。

宏觀面持續(xù)邊際改善

美國經(jīng)濟(jì)增長加快。美國一季度GDP環(huán)比折年率初值6.4%,高于前值4.3%,私人消費(fèi)與政府支出顯著提升。當(dāng)前,美國疫情得到控制,服務(wù)業(yè)快速重啟,美國就業(yè)結(jié)構(gòu)改善有利于經(jīng)濟(jì)的迅速修復(fù),預(yù)計(jì)二季度經(jīng)濟(jì)高增長有望持續(xù)。同時,美國4月ISM制造業(yè)PMI低于市場預(yù)期,但仍處于歷史相對高位。供應(yīng)鏈瓶頸導(dǎo)致的供需失衡,將使加工企業(yè)在后期處于趕工狀態(tài)。美聯(lián)儲鮑威爾稱復(fù)蘇不均,繼續(xù)給縮減QE潑冷水,也提高了市場的風(fēng)險情緒。

中國制造業(yè)修復(fù)動能回落,但消費(fèi)動能偏強(qiáng)。4月制造業(yè)PMI下滑至51.1,前值為51.9,下滑超過季節(jié)性水平且弱于市場預(yù)期。隨著全球物流效率上升和歐美需求的提升,中國制造業(yè)將繼續(xù)擴(kuò)張。中國4月非制造業(yè)商務(wù)活動指數(shù)為54.9,較上月回落1.4個點(diǎn),但連續(xù)14個月處于擴(kuò)張區(qū)間。其中,生產(chǎn)性服務(wù)業(yè)下滑,而消費(fèi)性服務(wù)業(yè)小幅回升。

供需錯配預(yù)期依然較強(qiáng)

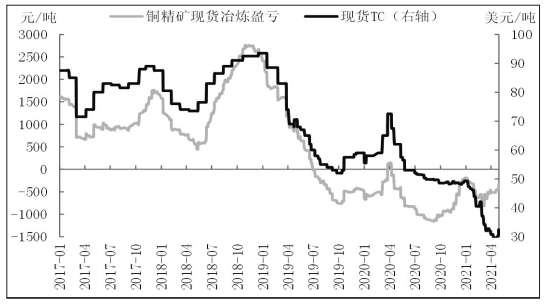

5—6月國內(nèi)檢修高峰將遇到消費(fèi)旺季,供需錯配的預(yù)期增強(qiáng)。5—6月冶煉廠進(jìn)入集中檢修期,精銅產(chǎn)量將下滑。銅精礦供應(yīng)稍顯寬松,除冶煉廠因檢修對銅精礦的購買熱情有所下降外,智利港口罷工基本得到解決,礦山生產(chǎn)和運(yùn)輸正常。銅精礦現(xiàn)貨加工費(fèi)持續(xù)回升,供需博弈的天平開始緩慢向買方傾斜。但冶煉廠產(chǎn)量恢復(fù)要等到7月,屆時冶煉廠檢修結(jié)束,產(chǎn)能才能夠逐步恢復(fù)。

短期消費(fèi)受高銅價抑制,但后期隨著消費(fèi)恢復(fù),加工企業(yè)將被迫接受高銅價。銅價高企抑制部分銅材需求,精銅桿訂單受抑明顯。精廢價差高企,再生銅冶煉和加工對原料需求旺盛,再生銅供應(yīng)緊張。電線電纜訂單減少明顯,精銅桿企業(yè)假期前備貨不及預(yù)期。持續(xù)的高銅價使得線纜企業(yè)因資金壓力被迫延遲交貨或者停止部分生產(chǎn)線,精銅桿需求弱化。我們的觀點(diǎn)是,隨著后期電網(wǎng)、建筑等終端項(xiàng)目推進(jìn)速度加快,線纜消費(fèi)將快速修復(fù),電纜企業(yè)將被迫接受高銅價。高銅價也抑制了部分銅管需求,但僅是中小型銅管廠訂單減少,頭部企業(yè)依然保持高開工率。空調(diào)行業(yè)旺季明顯,有可能延續(xù)至6月,后期高增長的空調(diào)產(chǎn)量將繼續(xù)支撐銅管需求。銅板帶箔產(chǎn)銷火爆,電子行業(yè)以及新能源汽車產(chǎn)銷快速增長,帶動銅板帶箔訂單持續(xù)增加。

總結(jié)

總的來看,海外疫情得到控制,經(jīng)濟(jì)走勢偏強(qiáng);國內(nèi)供需錯配預(yù)期依然較強(qiáng),銅材企業(yè)將被動接受高銅價,國內(nèi)社庫依然存在大幅去化的可能。當(dāng)前銅價已經(jīng)接近歷史高點(diǎn),但是整體的驅(qū)動依然向上,建議投資者依然以多頭思路為主。

責(zé)任編輯: 張磊