基辛格有句名言——誰控制了石油,就控制了所有國家;誰控制了糧食,就控制了人類;誰控制了貨幣,就控制了全球經(jīng)濟。

2020年,中國原油產(chǎn)量1.95億噸,同比增長0.9%(2019年原油產(chǎn)量同比增長0.8%);2020年,中國原油進口量同比增長7.3%,創(chuàng)紀錄地達到5.42億噸,花費1763億美元;2020年,中國汽油表觀消費量為1.14億噸,按1噸油煉0.2噸汽油計算,每年“喂飽”汽油車需要5.7億噸原油(不包括柴油車)。#進口5億噸原油,還不夠汽油車燒!#

汽油車造成中國對石油和美元的依賴,發(fā)展新能源車事關(guān)中國能源安全,而不僅僅是環(huán)保問題。2020年,汽油表觀消費量同比下降7.85%,推廣新能源車初見成效。

當前大行其道的三元鋰電池,對鋰、鎳、鈷有剛性需求。其中,鋰資源以“輝石礦”和“鹽湖”,前者主要分布在澳洲,后者富集于南美。中國鋰資源占比不到全球總量的10%,而且品位低、開采難度大,還會破壞環(huán)境。與鋰相比,中國貧鎳、貧鈷的情況更加嚴重。

新能源車在中國機動車銷量中的占比剛剛達到5%,上游資源已經(jīng)全線吃緊,價格飛漲。到20%、50%、70%,不可想象。根據(jù)“短板理論”,鋰、鎳、鈷任何一種的瓶頸就是三元鋰電池產(chǎn)業(yè)的瓶頸。

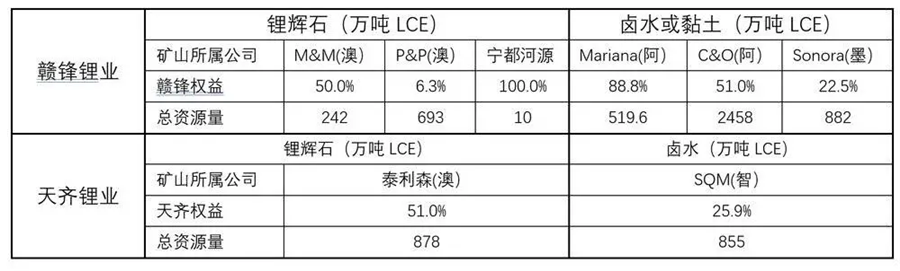

天齊鋰業(yè)(SZ:002466)、贛鋒鋰業(yè)(SZ:002460)是中國鋰電池原料(碳酸鋰)的主要供應(yīng)商,到世界各地收購鋰資源也都很積極。天齊鋰業(yè)最新市值超過1600億(2020年凈虧損18億),贛鋒鋰業(yè)市值2700億,靜態(tài)市盈率267倍,足見資本市場熱捧。

為“鋰”走遍天下

根據(jù)五礦研究報告,2020年全球礦石鋰產(chǎn)量為21萬噸LCE(碳酸鋰當量)。

另據(jù)Roskill預測,2030年僅中國新能源汽車對鋰資源的需求就將達到58.2萬噸LCE。在積極探索鈉鋰電池、氫燃料電池的同時,還要盡可能多地掌握鋰資源,畢竟鋰離子電池技術(shù)最成熟而且已形成龐大的產(chǎn)業(yè)。鋰資源的獲取有兩個路徑:礦石提鋰、鹵水提鋰。礦石提鋰工藝成熟,成為中國獲取鋰資源的主流方案,占比達80%。但礦石提鋰能耗和成本偏高,而且中國缺乏高品位鋰輝石礦資源。鹵水提鋰技術(shù)難度高,但能耗和成本相對低。

1)天齊鋰業(yè)

中國鋰資源儲量中鹵水占比達79%,但因鹵水的提鋰技術(shù)難度大,礦石提鋰產(chǎn)量占比達80%。但中國鋰輝石礦分布廣、規(guī)模小、品質(zhì)不穩(wěn)定,有的礦山資源已枯竭。所以像天齊這樣從礦石提鋰起家的企業(yè),一有機會就想去海外收購鋰礦資源。

2013年天齊鋰業(yè)營收只有4.1億,凈虧損1.3億,經(jīng)營活動現(xiàn)金流凈額負1.3億,凈資產(chǎn)9.5億,卻要收購自己唯一的供應(yīng)商——澳大利亞泰利森(主要資產(chǎn)為格林布什礦山),對價30.4億。

2014年2月,天齊鋰業(yè)定向增發(fā)募集的30.2億資金到賬,“蛇吞象”式收購倒是沒造成多大資金壓力。

問題是泰利森要輸血才能活,天齊鋰業(yè)只好以采礦權(quán)為抵押向匯豐銀行貸款,2017年貸款余額達2.26億美元。2019年,貸款最高額度被上調(diào)至7.7億美元。

此外,天齊鋰業(yè)還要向澳大利亞政府補稅、要承擔采礦后復墾等環(huán)境義務(wù)。

2017年3月,泰利森啟動“二期擴產(chǎn)項目”,目標為134萬噸/年,累計投資4.7億澳元,資金來源為泰利森自籌,2019年10月正式運營。

2018年7月,“第三期擴產(chǎn)項目”獲董事會批準,目標為180萬噸/年、概算超過5億澳元,資金來源為泰利森自籌。試運營時間從2021年被推遲到2023年,再推遲到2025年。

泰利森還沒“消化”,天齊鋰業(yè)又瞄上智利SQM(擁有阿塔卡瑪鹽湖開采權(quán)),斥資40.7億美元購買23.77%股權(quán),成為第二大股東并派駐三名董事。加上此前購入的2.1%股權(quán),天齊鋰業(yè)持有SQM權(quán)益達到25.9%。天齊又借了35億美元抵押貸款。

2020年12月,SQM董事會批準概算為19億美元的擴產(chǎn)計劃,擬通過發(fā)行股票籌集資金,天齊鋰業(yè)放棄認購權(quán)。

為滿足資金需求,天齊鋰業(yè)按每10股配3股的比例進行配售,募集資金凈額27.2億。相較于動輒幾十億美元的海外并購,這點錢不夠“塞牙縫”的。

2020年12月,不堪重負的天齊鋰業(yè),引入澳大利亞上市公司IGO,后者投入14億美元間接獲得泰利森49%股益,2021年7月完成交割。

天齊錫業(yè)國內(nèi)找鋰不算順利。2008年10月拍得“雅江縣鋰輝石礦”探礦權(quán),2011年10月拿到《地質(zhì)報告》,2012年獲得《開采許可證》,但截至2020年末,一期工程仍無重大進展。

2)贛鋒鋰業(yè)

上文提到中國鋰資源儲量中鹵水占比達79%,但鹵水的提鋰技術(shù)難度大,絕大多數(shù)企業(yè)都采用礦石提鋰。

贛鋒鋰業(yè)的過人之處在率先實現(xiàn)“鹵水直接提氯化鋰”、“鹵水直接電池級碳酸鋰”的產(chǎn)業(yè)化,在成本、生產(chǎn)能力、指標穩(wěn)定性等方面達到國際先進水平。

在2010年的《招股說明書》中,贛鋒鋰業(yè)號稱“國內(nèi)唯一同時擁有鹵水提鋰和礦石提鋰”技術(shù)的企業(yè),自然走上海外找礦之路。

2013年,贛鋒開始對阿根廷Mariana項目盡職調(diào)查,最終獲得超過80%權(quán)益(總代價約2250萬人民幣)。這是贛鋒鋰業(yè)首次在海外獲得鹵水礦權(quán)益。所謂的“太陽能蒸發(fā)”成本低廉,說白了就是曬兩年。《2020年報》中,贛鋒鋰業(yè)稱“Mariana項目已于2019年順利完成可行性研究工作,計劃在2021年內(nèi)拿到建廠環(huán)評許可后開始建設(shè)”。

澳大利亞Mount Marion是個大型露天礦,探礦階段與贛鋒鋰業(yè)有合作。2016年正式投入運營后,成為贛鋒鋰輝石的主要供應(yīng)商。2017年,贛鋒獲得Mount Marion的43%股權(quán)(后增持到50%)。建成后,贛鋒獲得為期5年的包銷權(quán)。

Mount Marion年鋰精礦產(chǎn)量穩(wěn)定在40萬噸/年,贛鋒鋰業(yè)可包銷其中的19.26萬噸。

贛鋒鋰業(yè)在澳大利亞Pilbara Pilgangoora項目擁有6.3%權(quán)益,每年可獲不超過16萬噸6%的鋰精礦。

贛鋒鋰來還獲得阿根廷Cauchari-Olaroz鹽湖項目51%權(quán)益(預計2022年試車),墨西哥Sonora黏土項目約25%權(quán)益。

贛鋒鋰業(yè)在西澳、愛爾蘭及江西省投入時間和金錢并布局鋰電池回收業(yè)務(wù)(2020年,寧德時代此項收入達34.3億)。

3)小結(jié)

天齊鋰業(yè)、贛鋒鋰業(yè)縱向一體化動機都非常強烈。

天齊鋰業(yè)更加激進,不僅傾其所有還借了高利貸。成果是控股泰利森、向SQM派出三名董事,鋰輝石、鹵水兩大資源獲得基本保障。

贛鋒鋰業(yè)四面出擊:一方面在國內(nèi)掌控青海、江西等多塊鋰礦資源,同時將觸手伸向澳大利亞、阿根延、愛爾蘭、墨西哥、加拿大。目前建成運營的鋰輝石、鹵水項目各有三處。另外,在阿根廷有有兩個鋰鹽湖項目尚在建設(shè)。

產(chǎn)品線

1)天齊鋰業(yè)

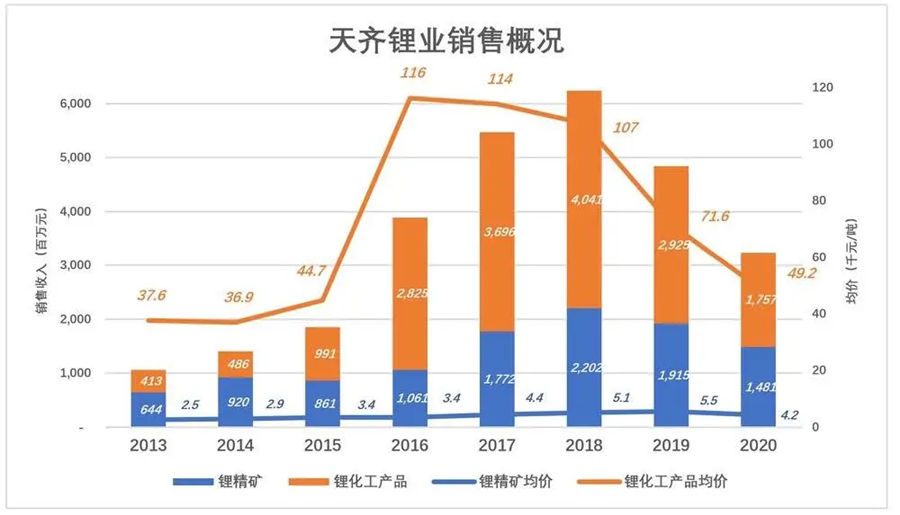

天齊鋰業(yè)營收包括兩個部分:一是賣泰利森開采的鋰精礦石(主要面向玻璃陶瓷行業(yè)),二是用鋰精礦加工成碳酸鋰、氫氧化鋰及氯化鋰(用于制備金屬鋰)。

鋰精礦石業(yè)務(wù)本質(zhì)上是賣資源,附加值遠低于鋰化工產(chǎn)品。從趨勢看,天齊鋰業(yè)“從賣礦石”向“賣產(chǎn)品”的升級還算順利:

2013年鋰精礦石銷售收入6.4億、占營收的60.2%,2020年鋰精礦石銷售收入增到14.8億、占營收的比例降至45.7%;

鋰化工產(chǎn)品銷售收入從2013年的4.1億增至2020年的17.6億,占營收的49.2%。但峰值出現(xiàn)在2016年,為11.6萬元/噸;2019年單價跌至7.2萬元/噸;2020年鋰化工產(chǎn)品單價跌至4.9萬元,鋰輝石單價也跌至4200元/噸。

天齊鋰業(yè)“富裕”到可以把鋰輝石賣給玻璃陶瓷企業(yè),鋰化工產(chǎn)品價格也顯然下降。至少對天齊來講,鋰資源并不緊張或者說還沒有充分利用。

2)贛鋒鋰業(yè)

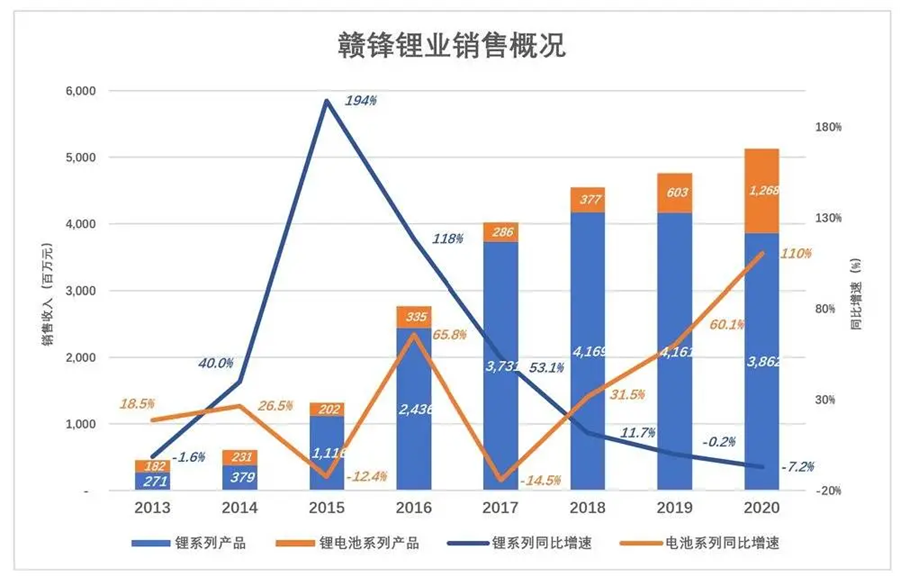

贛鋒鋰業(yè)的產(chǎn)品線非常豐富,涵蓋五大類40多種鋰化合物及金屬鋰,相關(guān)銷售收入被分為兩大類:

第一類是“鋰系列產(chǎn)品”,包碳酸鋰、氫氧化鋰、氯化鋰等,涵蓋范疇大致與天齊鋰業(yè)的“鋰化工產(chǎn)品相同”;

第二類是“電池系列產(chǎn)品”,包括鋰電池、鋰電芯及制造鋰電池的直接材料。

2015年,贛鋒鋰系列產(chǎn)品(相當于天齊“鋰化工產(chǎn)口”)銷售收入突破10億元(首次超過天齊,但沒拉開距離),同比增長194%;2018年,贛鋒、天齊此項收入41.6億和40.4億,非常接近;

2019年天齊鋰化工產(chǎn)品銷售價格下降33%,天齊將銷量增速降至8.5%,鋰化工產(chǎn)品收入下降27.6%至29億。同年贛鋒鋰系列銷售價格下降20%,贛鋒銷量增速超過24%,收入41.6億基本與2018年持平。#天齊掉隊了#

天齊的第二塊收入“鋰精礦”,相當于賣資源;贛鋒的第二塊收入是“賣電池”,比鋰化工原料還要更進一步。2020年,贛鋒鋰電池收入超過12億,同比增長110%。

天齊還在賣初級產(chǎn)品(鋰精礦石粉),贛鋒已可以賣鋰電池/回收電池,高下立判。

投資價值

1) 盈利能力

天齊鋰業(yè)“賣礦石”毛利潤率遠高于賣鋰化工產(chǎn)品。在最火爆的2018年,賣礦石毛利潤15.8億、利潤率71.9%;鋰化工產(chǎn)品毛利潤26.4億、利潤率65.2%。

2019年、2020年受新能源車補貼退坡及疫情等因素影響,兩項業(yè)務(wù)毛利潤都大幅下跌,但“賣礦石”業(yè)務(wù)明顯抗跌。到2020年,鋰精礦業(yè)務(wù)毛利潤9.3億,是鋰化工業(yè)務(wù)的222%,毛利潤率仍高達62.5%。

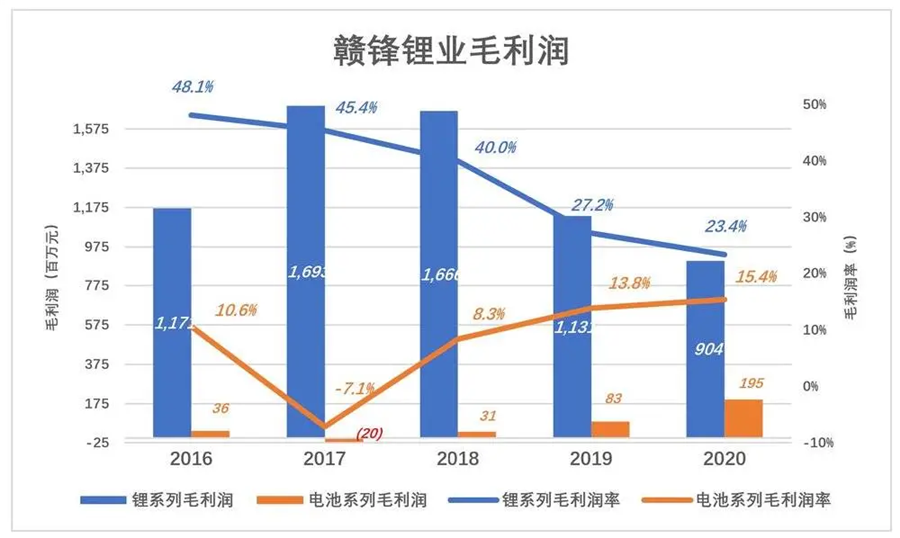

前些年,贛鋒的鋰系列業(yè)務(wù)規(guī)模優(yōu)勢不明顯、毛利潤還低,盈利能力明顯低于天齊。

2018年,贛鋒、天齊鋰產(chǎn)品銷售收入分別為41.7億、40.4億;贛鋒利潤率比天齊低25個百分點,結(jié)果贛鋒的毛利潤只有16.7億,較天齊的26.4億差一大截。

2019年、2020年贛鋒鋰系列產(chǎn)品急劇膨脹,銷售收入分別達到天齊的142%、220%;毛利潤率差距也大幅縮小,2019年贛鋒鋰系列產(chǎn)品毛利潤接近天齊的80%,2020年一跌而為天齊的217%。

贛鋒鋰電池業(yè)務(wù)初見成效,2017年毛利潤率負7.1%,2020年爬升至15.4%(寧德時代動力電池毛利潤率為26.6%),金額不足2億。研發(fā)、管理、市場費用一扣,電池業(yè)務(wù)肯定虧損。而天齊賣賣鋰礦石,2020年毛利潤達到9.3億。整體算下來,2020年贛鋒毛利潤僅為天齊的88%(2019年為46%)。

2020年,贛鋒凈利潤超過10億,天齊卻虧損18.3億,主要原因是利息支出,2020年達18.2億、超過年度毛利潤,還有一筆6.44億“投資公允價值”減計。

天齊巨虧的直接原因是并購SQM。截至2020年9月末,相關(guān)的未償還貸款超過200億,利息負擔沉重。2020年底貸款已到期,展期利息更高,其中拖欠的利息將按計算復利!

兩家鋰化工產(chǎn)品毛利潤率趨同,賣礦石毛利潤率超過60%,賣動力電池毛利潤率只有15%。如果天齊鋰業(yè)能融到160億,省下大筆利息支出,盈利能力將超過贛鋒鋰業(yè)。#雖說賣初級產(chǎn)品l有點low#

2)投資價值

天齊鋰業(yè)掌握了豐富的鋰資源,但代價沉重。

2021年1月16日,天齊鋰業(yè)公布了《非公開發(fā)行預案》,擬向大股東天齊集團發(fā)行4.4億股,募集159億,發(fā)行價35.9元/股,鎖定期36個月。但由于大股東實施過減持,其中2020年12月有六次減持價值超過擬定的增發(fā)價。例如12月28日,通過競價減持128萬股,價格39.4元;通過大宗交易減持126萬股,價格37.2元。

1月18日,天齊宣布“終止非公開發(fā)行”,增發(fā)預案有可能報上去立即被駁回。

截至2021年1季度末,“一年內(nèi)到期的流動負債”高達214.7億,而流動資產(chǎn)僅為29.7億(其中現(xiàn)金11.9億 )。

2021年,鋰資源需求大于供給,價格攀升,但天齊的債務(wù)風險仍未解除。比較可行的方案是啟動新的一輪定向增發(fā)。目前20日均價為87.4元,意味著增發(fā)價不能低于69.9元(20日均價的80%)。

如果過不去眼前的“坎”,辛辛苦苦獲得的海外資源將得而復失(因為相關(guān)股權(quán)早已被抵押),天齊鋰業(yè)有可能成為下一個“樂視”。投資人最好的策略是靜觀其變。

贛鋒鋰業(yè)掌握的鋰資源同樣豐富,且與天齊鋰業(yè)存在此消彼長的趨勢。天齊因資金壓力被迫放棄在多個項目中的權(quán)益,贛鋒則有好幾個前景較好的在建項目,未來值得期待。

更重要的是動力電池項目已初步成熟,2021年8月宣布投資84億建設(shè)15GWh“新型電池項目”。15GW是什么概念?2020年寧德時代動力電池出貨量為31.9GWh。贛鋒鋰業(yè)動力電池產(chǎn)能幾乎是半個寧德時代!

此外,贛鋒鋰業(yè)鋰電池回收業(yè)務(wù)也有很大經(jīng)濟潛力及社會效益。

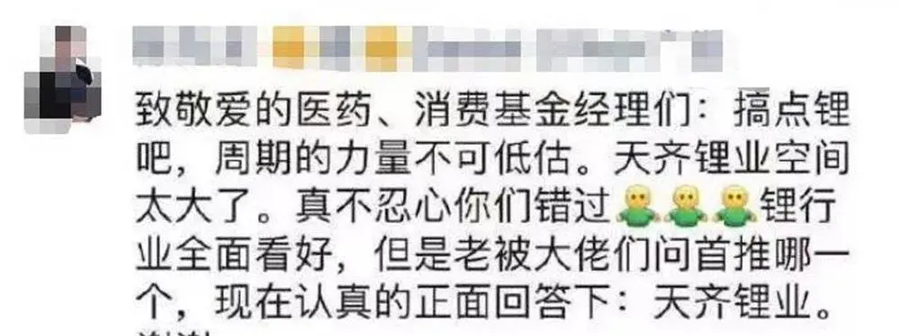

曾有新能源分析師向消費主題的基金經(jīng)理推薦天齊鋰業(yè):

其實,截至2021年6月底持有天齊鋰業(yè)的基金有102家,持股市值58.6億;而持有贛鋒鋰業(yè)的基金多達286家,持股市值238億。

責任編輯: 李穎