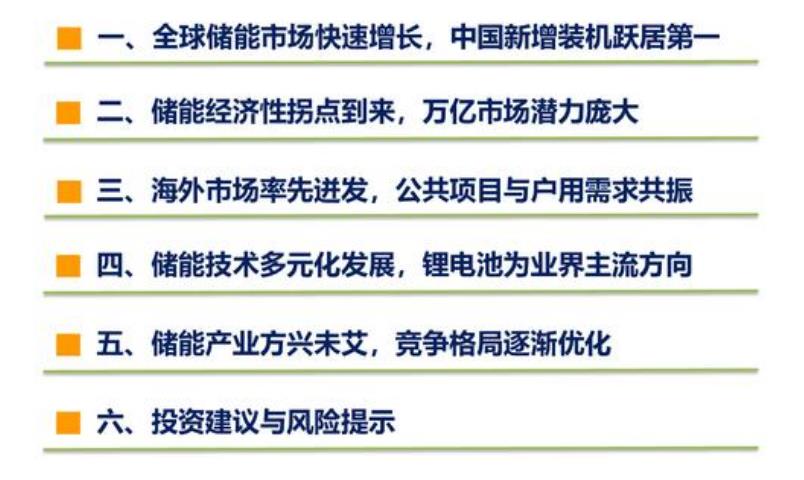

一、全球儲能市場快速增長,中國新增裝機(jī)躍居第一

背景:可再生能源發(fā)電占比提升,輸配、波動等問題顯現(xiàn)

可再生能源發(fā)電量占比提升,電網(wǎng)在輸配、波動性調(diào)控等方面的難度增大。碳排放趨嚴(yán)+全球平價到來,光 伏風(fēng)電、水電等可再生能源發(fā)電占比快速提升,2020年光伏風(fēng)電發(fā)電量達(dá)7270億千瓦時,發(fā)電占比9.5%, 但可再生能源發(fā)電具有不穩(wěn)定性、間歇性的問題,提高了電網(wǎng)在輸配容量、電頻波動控制等方面的要求, 需要依賴儲能形成可控制、可調(diào)度的電網(wǎng)運營模式。

裝機(jī):全球儲能累計裝機(jī)量191GW,穩(wěn)步提升

截至2020年底全球儲能裝機(jī)量191.1GW,同增3.5%;中國儲能裝機(jī)量35.6GW,同增9.9%。根據(jù) CNESA,截至2020年底全球已投運儲能項目的累計裝機(jī)量達(dá)191.1GW,同比增長3.5%,其中,中國的累 計裝機(jī)量達(dá)到35.6GW,占全球的18.6%,同比增長9.9%,漲幅同比提升6.4pct,回歸高速增長 。

應(yīng)用:儲能全面應(yīng)用于電力系統(tǒng)的各個環(huán)節(jié)

儲能是電力系統(tǒng)中的關(guān)鍵一環(huán),可以應(yīng)用在“發(fā)、 輸、配、用”任意一個環(huán)節(jié)。電力即發(fā)即用,無法直接 存儲,配儲則可以平滑電力波動性,減少資源浪費。按應(yīng)用場景可分為用戶側(cè)(自發(fā)自用、峰谷價差套 利),發(fā)電側(cè)(可再生能源并網(wǎng)、減少棄光棄風(fēng))、電網(wǎng)側(cè)(電力調(diào)峰、調(diào)頻)、輸配側(cè)以及輔助服務(wù) (5G基站備用電源)等多種用途。不同用途的電力系統(tǒng)對應(yīng)儲能的應(yīng)用類型和放電需求也存在差異。

二、儲能經(jīng)濟(jì)性拐點到來,萬億市場潛力龐大

儲能盈利模式及空間測算

并網(wǎng)側(cè):分應(yīng)用裝機(jī)占比48%,主要為大電站配儲

并網(wǎng)側(cè)主要是指大電站配儲,2020年全球分應(yīng)用裝機(jī)占比48%,是截至2021年最大的應(yīng)用方向。通過在 風(fēng)光電站配置儲能,將可再生能源的棄風(fēng)棄光電量存儲后再移至其他時段進(jìn)行并網(wǎng),一方面,可以提高可 再生能源利用率;另一方面,可以對隨機(jī)性、間歇性和波動性的可再生能源發(fā)電出力進(jìn)行平滑控制,滿足 并網(wǎng)要求。2020年全球并網(wǎng)側(cè)新增儲能裝機(jī)2.6GW/5.5GWh,同比+156%,得益于儲能成本下降+配儲 政策規(guī)定,大電站配儲規(guī)模提升迅速。

用戶側(cè):分應(yīng)用裝機(jī)占比29%,主要為自發(fā)自用+峰谷價差套利

儲能在用戶側(cè)主要是指與工商 業(yè)、戶用等分布式電源配套或作為獨立儲能電站應(yīng)用,2020年全球戶用、工商業(yè)新增裝機(jī)1.1GW/2.5GWh、 0.4GW /1.0GWh,合計1.5GW/3.5GWh,分應(yīng)用裝機(jī)占比約29%,主要用于滿足電力自發(fā)自用、峰谷價 差套利、節(jié)約容量電費、提升電能質(zhì)量,以及在新能源車充電時平滑負(fù)荷、保障供電可靠性等。

電網(wǎng)側(cè):分應(yīng)用裝機(jī)占比15%,主要為調(diào)峰調(diào)頻

隨可再生能源發(fā)電占比提升,電網(wǎng)發(fā)電頻 率、波動穩(wěn)定的要求提高。儲能連接電網(wǎng)后可直接接收電網(wǎng)下發(fā)的調(diào)峰調(diào)頻指令,按照調(diào)度指令充放電。 由于全球和國內(nèi)的應(yīng)用分類不同,此處將調(diào)峰調(diào)頻和其他一起列入。2020年全球電網(wǎng)側(cè)新增儲能裝機(jī) 806MW,同比+58%,分應(yīng)用裝機(jī)占比15%,其中國內(nèi)電網(wǎng)側(cè)分應(yīng)用裝機(jī)占比更高,為27%,2020年新 增裝機(jī)446MW,同比+46%。

輔助服務(wù):分應(yīng)用裝機(jī)占比10%,主要是5G基站配儲

輔助服務(wù)指除正常電能生產(chǎn)、輸送、使用外, 由發(fā)電企業(yè)、電網(wǎng)經(jīng)營企業(yè)和電力用戶提供的服務(wù),其中5G基站的產(chǎn)業(yè)化建設(shè)迅速,將帶來基站備用電源 端的增量儲能需求。2020年全球在輔助服務(wù)應(yīng)用場景新增儲能429MW,分應(yīng)用裝機(jī)占比由2019年的20% 下滑至8%,主要是因為并網(wǎng)側(cè)增長迅速,稀釋了輔助服務(wù)的全球裝機(jī)份額,其中國內(nèi)新增271MW,全球 裝機(jī)占比11%。

儲能空間:到2025年國內(nèi)新增儲能需求達(dá)34GW/86GWh

2021年7月底至今國內(nèi)政策頻繁落地,用戶側(cè)拉大峰谷價差,最大系統(tǒng)峰谷差率超過40%的地方,峰谷價 差超過4:1;并網(wǎng)側(cè)超過電網(wǎng)保障性規(guī)模的按照20%*4h的掛鉤比例進(jìn)行配建的優(yōu)先并網(wǎng)。我們預(yù)計到2025 年國內(nèi)新增儲能裝機(jī)達(dá)到34.4GW/86.2GWh,2021-2025年復(fù)合增速為84%;到2030年國內(nèi)新增儲能裝 機(jī)達(dá)到175.6GW/534.4GWh, 2021-2030年復(fù)合增速為61%,國內(nèi)儲能市場占全球市場的1/3左右。

三、海外市場率先迸發(fā),公共項目與戶用需求共振

美國:2020年儲能市場迸發(fā),成為全球第三大儲能市場

美國2020年新增儲能市場迸發(fā),首次突破1GW。根據(jù)BNEF統(tǒng)計,2020年美國電化學(xué)儲能新增裝機(jī) 1.1GW/ 2.6GWh,同比增加207%,首次突破單年新增1GW,2020年儲能市場迸發(fā)主要得益于美國公用 事業(yè)端的大規(guī)模儲能部署以及極端天氣下戶用儲能需求的大幅提升。到2020年美國累計儲能裝機(jī)為 2.7GW/5.8GWh,同比增加84%,已成為僅次于歐洲、韓國的全球第三大儲能市場。

歐洲:2020年躍居全球累計電化學(xué)儲能的最大市場

歐洲2019年開啟儲能元年,2020年再創(chuàng)新高,累計裝機(jī)4.1GW/6.2GWh。根據(jù)BNEF統(tǒng)計,2019年歐洲 儲能市場迎來迸發(fā),英國德國引領(lǐng)增長,儲能元年到來。2020年歐洲儲能裝機(jī)再創(chuàng)新高,實現(xiàn)電化學(xué)儲能 新增裝機(jī)1.2GW/1.9GWh,同增19%,新增裝機(jī)居全球第二,截至2020年底歐洲累計儲能裝機(jī)為 4.1GW/6.2GWh,同增43%,累計全球分地區(qū)裝機(jī)占比19%,超越韓國成為全球最大儲能市場。

韓國:儲能電池安全性影響,新增裝機(jī)量下滑

截至2020年底韓國累計電化學(xué)儲能裝機(jī)達(dá)3.8GW/9.2GWh,是全球第二大市場。新增電化學(xué)儲能裝機(jī) 0.8GW/2.2GWh,同增30%,截至2020年底韓國累計電化學(xué)儲能裝機(jī)達(dá)3.8GW/9.2GWh。韓國2019- 2020年新增裝機(jī)量較2018年明顯下降,主要原因是2018-2019年韓國發(fā)生27起儲能電池起火事故,給行 業(yè)帶來龐大負(fù)面影響。2021年韓國逐步取消可再生能源權(quán)重REC補貼以及工商業(yè)儲能電價折扣,我們預(yù)計 2021年儲能新增裝機(jī)將繼續(xù)面臨下滑。國有電力公司Kepco計劃2021-2025年安裝1.8GWh儲能系統(tǒng),主 要用于延期輸電投資,這將是到2023年韓國儲能市場最大驅(qū)動力。

四、儲能技術(shù)多元化發(fā)展,鋰電池為業(yè)界主流方向

抽水蓄能-應(yīng)用廣泛,十四五期間我國仍有一定規(guī)模建設(shè)

抽水蓄能應(yīng)用廣泛,十四五期間抽水蓄能投產(chǎn)超20GW,到2030年運行裝機(jī)將超70GW。抽水蓄能電站被 稱為電力系統(tǒng)的穩(wěn)定器、調(diào)節(jié)器,應(yīng)用廣泛,2020年全球儲能裝機(jī)占比90%以上,我國是全球抽水蓄能電 站在運、在建規(guī)模最大的國家,我國國家電網(wǎng)在運抽水蓄能電站22座,在建抽水蓄能電站30座,并規(guī)劃十 四五期間抽水蓄能投產(chǎn)超20GW,到2030年運行裝機(jī)將超70GW。抽水蓄能規(guī)模的持續(xù)擴(kuò)大能夠促進(jìn)新能 源快速發(fā)展,配備足夠容量的抽水蓄能可有效提升大電網(wǎng)綜合防御能力,保障電網(wǎng)安全穩(wěn)定運行。

電化學(xué)儲能-性價比凸顯,商業(yè)化前景大

電化學(xué)儲能已經(jīng)入商業(yè)化,或成未來發(fā)展重點。因成本低、壽命長、技術(shù)成熟,物理機(jī)械儲能,尤其是抽 水蓄能應(yīng)用廣泛,但受地理環(huán)境制約、投資高、建設(shè)周期長等影響發(fā)展?jié)u緩;電磁儲能和光熱儲能綜合效 率高,但尚處于技術(shù)開發(fā)階段,電化學(xué)儲能性價比高,已經(jīng)進(jìn)入商業(yè)化階段,隨成本的逐漸降低,我們認(rèn) 為電化學(xué)儲能-鋰離子電池將是儲能主要的應(yīng)用類型。

飛輪儲能-新型儲能技術(shù)

飛輪儲能是新型儲能技術(shù)之一,處于商業(yè)化早期。通過電動/發(fā)電互逆式雙向電機(jī),電能與高速運轉(zhuǎn)飛輪的 機(jī)械動能之間的相互轉(zhuǎn)換與儲存。飛輪儲能具有使用壽命長、儲能密度高、不受充放電次數(shù)限制、安裝維 護(hù)方便、對環(huán)境危害小等優(yōu)點,可用于不間斷電源、應(yīng)急電源、電網(wǎng)調(diào)峰和頻率控制。但截至2021年飛輪 儲能還具有很大的局限性,相對能量密度低、靜態(tài)損失較大,現(xiàn)僅處于商業(yè)化早期。

五、儲能產(chǎn)業(yè)方興未艾,競爭格局逐漸優(yōu)化

儲能產(chǎn)業(yè)鏈:電芯+PCS+BMS+EMS+其他

儲能系統(tǒng)是以電池為核心的綜合能源控制系統(tǒng)。主要包括電芯、EMS(能量管理系統(tǒng))、 BMS(電池管理 系統(tǒng))、 PCS(雙向變流器)等多個部分,其中電芯是儲能系統(tǒng)的核心,成本占比約67%,2021年鋰電池 主要包括磷酸鐵鋰和三元電池兩類。BMS主要負(fù)責(zé)電池的監(jiān)測、評估、保護(hù)及均衡等;能量管理系統(tǒng) (EMS)負(fù)責(zé)數(shù)據(jù)采集、網(wǎng)絡(luò)監(jiān)控和能量調(diào)度等;儲能變流器(PCS)可以控制儲能電池組的充電和放電 過程,進(jìn)行交直流的變換。

儲能電站成本2021-2030年內(nèi)降幅達(dá)71%

從儲能電站來看,根據(jù)BNEF預(yù)計,目前全球儲能電站成本在 300美元/kwh左右,到30年將下降到165美元/kwh,降幅達(dá)46%。隨儲能應(yīng)用逐漸起量,2021-2030年儲 能項目成本將快速下降,技術(shù)進(jìn)步下,電芯成本下降+循環(huán)壽命提升帶來電池PACK成本下降,2021-2030 年降幅58%,儲能逆變器成本下降36%,其他土建、安裝、維護(hù)等其他成本的下降46%。

電池:競爭格局逐漸集中,寧德龍頭地位顯現(xiàn)

國內(nèi)儲能電池競爭格局正逐漸集中,國內(nèi)出貨量CR5為54%,寧德2019-2020年位居首位。因儲能電池與 動力電池同源,但對能量密度和循環(huán)次數(shù)的要求不同,所有生產(chǎn)動力電池的企業(yè)均可做儲能電池。國內(nèi)來 看,隨磷酸鋰鐵電芯的成本下降和循環(huán)次數(shù)的增加,鉛蓄電池(南都電源)國內(nèi)出貨量份額下降,寧德、 力神、海基、億緯、上氣國軒等依靠磷酸鋰鐵開始崛起,前期因技術(shù)路線不同帶來的差異化競爭逐漸減弱, 占領(lǐng)2020年中國市場儲能電池的前五名,國內(nèi)出貨量CR5為54%,其中寧德2019-2020年位居首位, 2020年國內(nèi)出貨量市占率17%。國內(nèi)企業(yè)中2020年比亞迪海外出貨量領(lǐng)先,但海外份額僅6%,海外市場 仍有龐大替代空間。我們預(yù)計后續(xù)在動力電池具備較強(qiáng)積累的寧德、億緯等海外出貨份額將繼續(xù)提升。

逆變器:陽光龍頭地位穩(wěn)定,國內(nèi)海外出貨加速滲透

陽光龍頭地位穩(wěn)定,錦浪、固德威、德業(yè)等戶用儲能龍頭受益戶用儲能迸發(fā)。2020年中國儲能電池國內(nèi)市 場中陽光、科華、索英位列前三甲,國內(nèi)出貨量CR3為59%,國內(nèi)出貨量CR5為78%,且從2018-2020年 數(shù)據(jù)統(tǒng)計來看,前十廠商變化不大,格局比較集中穩(wěn)定。其中陽光憑借在并網(wǎng)逆變器的技術(shù)及渠道積累, 2019-2020年國內(nèi)儲能逆變器出貨首位,2020年國內(nèi)出貨量市占率17%,較2019年提升6pct。作為并網(wǎng) 逆變器戶用龍頭的錦浪、固德威、德業(yè)在儲能逆變器方面強(qiáng)化研發(fā)和出貨,受益于戶用儲能迸發(fā),我們預(yù) 計后續(xù)出貨和國內(nèi)出貨量市占率將有所提升。

責(zé)任編輯: 李穎