疫情,芯片短缺,消費不振,經濟持續低靡,上游大宗原料價格飆升.....

2021年,這些因素都無法阻擋新能源汽車行業的突飛猛進。

根據乘聯會數據,今年上半年新能源汽車生產108萬輛,銷售109萬輛,同比分別增長243%和232%。

蔚來汽車作為公眾認知中的“新勢力大哥”,在這波主升浪中卻乏善可陳。

沒有新車推出,增長低于平均,依然在虧損。

同時,在其高舉高打的“換電計劃”大躍進下,未來兩個季度的成本壓力將進一步急劇上升。

電池標準,行業標準,依然搖擺未定。

蔚來的自身規模,行業地位均未達到足夠量級。

在這些背景下,對換電的全面投入帶來的現金流壓力,機會成本的高昂和戰略時間窗口的錯失,都在客觀上形成了巨大的不確定性。

某種程度上,蔚來已經陷入了盲動冒進的機會主義。

主業溫吞

8月12日美股盤后,蔚來發布了一份平平無奇的財報。

財報顯示,2021年Q2期間蔚來實現營收84.48億元,同比增長127%,環比增長5.8%。

利潤方面,蔚來實現毛利為15.739億元,毛利率由上一季度的19.5%環比下滑,收在了18.6%。

同時凈虧損為5.872億元,虧損率為7.0%。

關于這一成績,資本市場并不會感到意外。

早在一個月前,蔚來就已經公布了二季度的車輛交付數據,Q2期間總計交付車輛21,896臺,同比增長111.9%,與營收增幅大致相當。

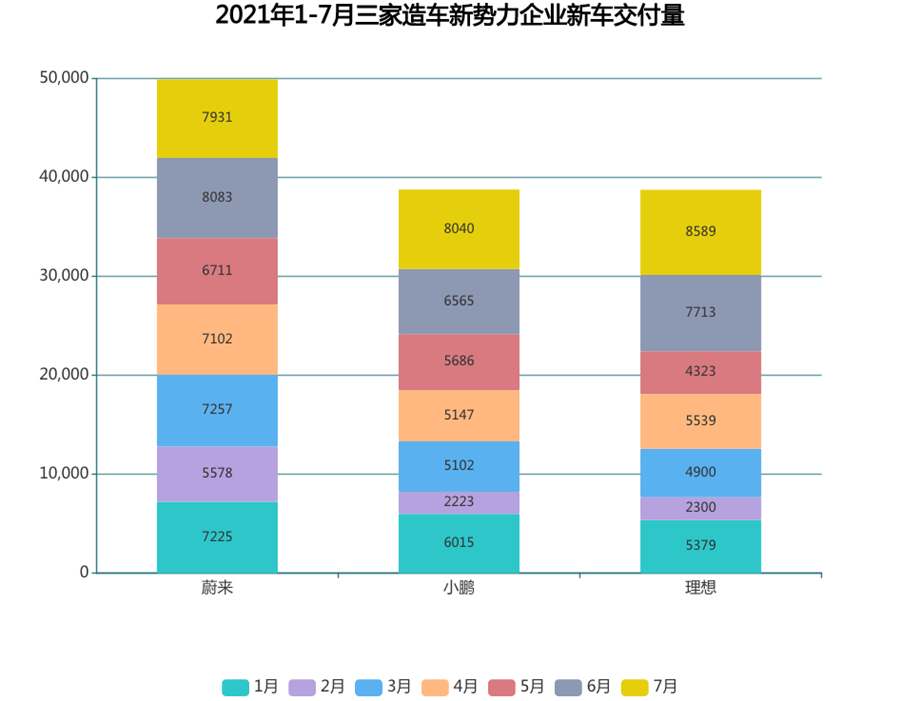

上半年來,蔚來、小鵬、理想的交付數量分別為41,956、30,738、30,154輛,蔚來汽車仍穩居于國內新勢力中的頭把交椅。

但不和諧的音符也在隱隱奏響。

就上半年交付數量而言,“蔚小理”的同比增速分別是196%、500%、217%,蔚來的增速墊底,優勢差距在急速縮小。

最近公布的(未計入Q2)7月份交付數據更是令人大跌眼鏡:蔚來直接被理想、小鵬反超,三者的交付數據分別是7,931輛、8,589輛、8,040輛。

其中理想、小鵬均是首次單月交付超過八千輛,而蔚來則出現了環比下降。

有分析稱,這與汽車行業今年來的宏觀困境,芯片短缺有直接關系。

但每家車企都在面臨的宏觀困境,顯然是無法用來解釋蔚來相對于其他新勢力增速放緩的。

筆者認為,更大的原因還是在于產品本身。

進入2021年來,小鵬和理想汽車都分別持續推出新的車型產品。

具體來看,2021年5月,理想ONE經歷了一次改款后,銷量就立馬開始陡然上升,直接結果就是在6月份超過了蔚來,成為了銷量僅次于特斯拉Model Y新能源SUV第二名。

小鵬汽車也在特斯拉這一價格屠夫的壓力下,在今年三月正式推出了更低價的磷酸鐵鋰版P7車型。同時,小鵬的全新車型也將在9月份正式上市,配置著雙激光雷達,具備著城市內自動導航輔助駕駛系統的小鵬P5,預售價甚至下探到了16萬元。

相比之下,蔚來在2021年中,既沒有推出改版車型,也沒有推出新車型,最新的轎車ET7也要等明年一季度才能交付。

在高速變化的市場面前,多少就顯得力不從心。

其中,直接壓力還是來自于特斯拉。

今年一月,同樣定位于SUV車型的Model Y首次在國內上市,其長續航版本和高性能版本分別售價在34.7萬元和37.79萬元,相比于海外版分別便宜了14萬元、15萬元。

7月8日,Model Y標準版再次上市,補貼后價格直接來到了27.6萬元,可以說在半年之內,特斯拉入門級SUV的價格一路降了21.19萬元。

消息一經發布,特斯拉官網訪問直接癱瘓,多位受訪者也明確表示,購車意向將由新勢力品牌轉向特斯拉。

這對于主打SUV車型的蔚來來說,顯然不是一個利好消息。

換電冒進

一直以來,蔚來汽車都是一家很有自己節奏的車企。

正如其聯合創始人、總裁秦力洪所說的那樣:“我們一直都覺得,銷量只是一個結果。”

因此,哪怕野蠻人已經踹到了家門口,蔚來也不屑于去參與價格戰,而是抱著“新能源中的BBA”口號,轉身去下起了大棋。

今年年初,筆者在稿件《2021,蔚來奔赴三場新戰事》中曾預測,“電池”、“渠道”、“出海”將成為蔚來在2021年內的發力重點。

眼下時間過半,這一預測也基本應驗,且方向性的宏觀表述也被非常具體的業務細節所體現。

其中,最值得關注的就是電池方向,蔚來正在急劇加速換電站的推廣布局。

7月11日,蔚來通過NIO Power Day發布了中期換電補能體系規劃。

規劃顯示,到2021年底蔚來計劃設置換電站700座,相比于年初500座換電站的計劃又有了進一步加碼。

同時蔚來還表示,后續將以每年新增600個換電站的速度進行布局,到2025年形成4,000座換電站。

但截止7月9日,蔚來在全國范圍內才建成301座換電站。這意味著,在接下來不到6個月的時間里,蔚來要把原來3年建成的換電站總數翻上至少一倍,以每天平均2座換電站的速度,繼續瘋狂投入。

在此前的稿件里,筆者認為“這是一個和時間賽跑的游戲。”

若“主線戰場”不能取得階段性勝利的話,過早布局換電站,并不會帶來財務或消費者體驗的直接收益,反而會拖垮原有的主線節奏。

眼下,蔚來已經將該業務提升到了戰略重點的地位,那么我們也應當進一步給出更為詳細的判斷認知。

首先,換電業務對現金流的消耗是巨大的,過激的布局將急劇拉升蔚來的成本壓力,若其真的將堅定執行換電站的推廣布局,那么Q3、Q4的財報狀況大概率會非常難看;

其次,換電業務的本質是對行業標準的定義,對該場景的覆蓋掌握,將極大提升對行業“電池標準”的話語權(比如“磷酸鐵鋰”VS“三元鋰”),進而實現倒逼上游的可能;

然而,基于巨大的成本壓力,若想憑借該業務實現盈利,則必須達成規模效應。在這一點上,蔚來無論是自身的銷量規模還是行業地位,都顯得過于弱小。

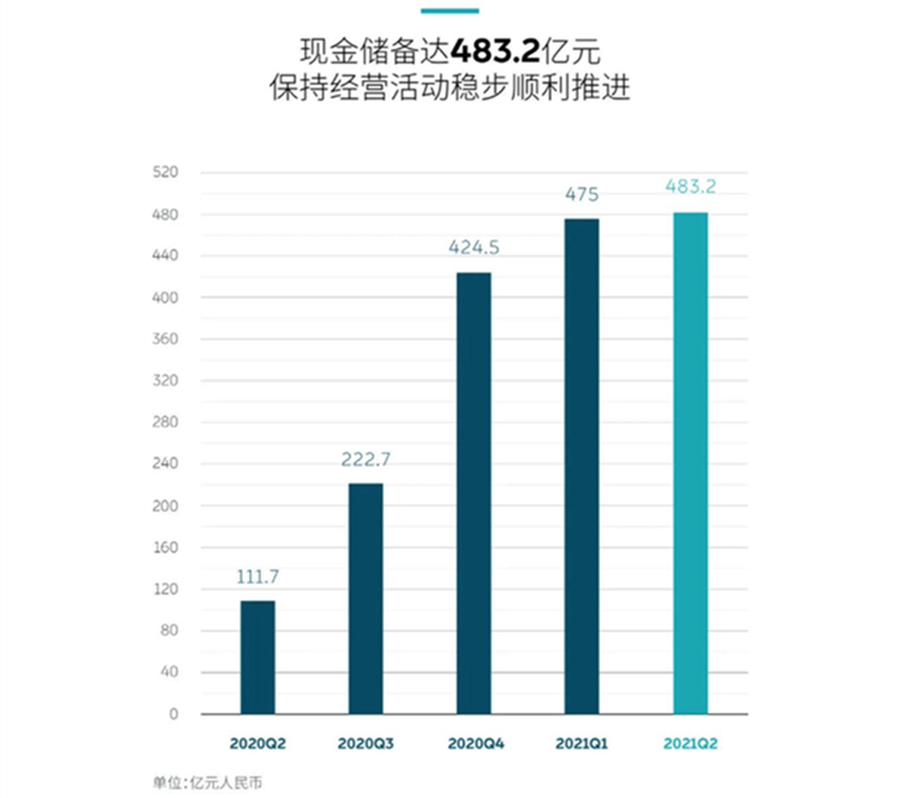

根據蔚來Q2財報,截至二季度末,其所持有的現金、現金等價物、受限制現金及短期投資總值為483億人民幣,其中有不少資金涉及共同注資協議,專款專用限制等。

在絕對值上,換電業務的成本需要大概在“幾十億”規模(根據媒體測算,僅新建成本也要用到10億元/100座)。

根據其下半年翻一倍的加碼計劃(新增400座),再橫向對比Q2季度蔚來研發費用僅有15.7億元,關于換電的投入比重,可以稱得上是絕對的戰略重點。

更需要注意的是,尚未實現盈利的蔚來自身并不具備自我造血能力,資本市場的信心將極大程度上決定其未來的風險程度。

而投入節奏的大幅變化,也將對其財務管理能力帶來巨大挑戰。

總體而言,筆者更傾向于認為,蔚來的激進打法更像是一次決戰。

所謂“決戰”,便是不留退路,不做保留。

成,則成為新世界中“加油場景”的重要主導者,電池標準的重要參與者,以及為電動化浪潮推進注入巨大力量。

敗,則陷入終局難定,成本高昂的泥潭,資金鏈斷裂風險持續走高,并在其他競對高歌猛進之際,錯失重要的時間窗口。

在文藝作品中,觀眾每當看到這種“破釜沉舟”式的舉措都會習慣性感到興奮,認為這就是獲勝的前兆。

但商業世界里,沒有人能知道未來的確切走向,“不做保留”的后果,除了勝利,還有就是直接“歸零”。

滿盤皆輸的可能,理應讓每一位投資者感到恐懼。

資產還是負債?

“搞清楚資產和負債的區別。”

這句話幾乎每一個投資者都聽過,但人人理解不同。

許多時候,資產與負債的區別都是“回頭再看”時才真正清晰起來。

在此時此刻的當下,這些業務就是“薛定諤的貓”,既是資產,又是負債。

唯有讓時間打開盒子,才能真正坍縮至本源。

蔚來堅定認為“換電業務”是資產——起碼在外宣口徑上是這樣的。

在蔚來舉辦的能源日(NIO Power Day)上,總裁秦力洪在談到已經投入的費用“幾十億肯定有”了時,進一步補充道:

“我想舉一個例子,我們怎么來對待家里的孩子上學的費用。這是我們家的虧損還是我們家的投資。你會去省這個錢嗎?如果你有更好的機會,伸伸手哪怕借點錢讓你的孩子上最好的學校,讓你的孩子考第一名,您會做嗎?我會。”

“我們做了一個正確的戰略選擇,而且會一直做下去。越多的人認為我們虧損得受不了,我們的戰略競爭窗口期就會越長。”

這種口號跟“勇敢牛牛”沒有任何本質區別。

我們要真正考量的,是以下三個問題:

1、錢的問題。

錢從哪里來?夠不夠燒?

在新能源車企百萬雄師過大江的盛況下,在其他人紛紛由盈轉虧,在選項眾多之際,投資人的信心還能撐多久?

資金鏈斷裂的風險上升后到底能不能抗住?會不會重現2019年的至暗時刻?

2、商業邏輯的閉環。

換電是不是最好的解決方案?是不是終局形態?快充和超充的發展會不會比換電更便利?

PACK(組合電池)和BMS(電池管理)的進步速度,能不能直接覆蓋車主的里程焦慮?

退一步,換電是終局形態。

那么蔚來怎么撐這個商業模式?理論上的希望來自兩個可能:新能源持續向好,蔚來車主水漲船高,達成規模效應。

這個餅過于遙遠,以至于蔚來自己都不好意思畫出來。

第二種可能,開放生態,廣交朋友,其他品牌也都來蔚來換電站進行換電。

眼下,蔚來的移動充電車、目的地充電樁、快充樁都是開放給其他品牌車主使用的。

秦力洪在發布會上也再次重申開放:“很多人說,你們換電站不能給別的車換,那是因為它的車沒有做成這個樣子。要是愿意采用蔚來的電池包規格,我們對行業的所有競爭對手都開放我們的技術、開放我們的服務。”

那么,其他品牌會愿意嗎?

3、蔚來的硬實力。

2020年,蔚來全年累計交付車輛為4.3萬。

對比之下,特斯拉交付數量是14.8萬輛。

早在2013年特斯拉就曾嘗試過換電模式。

然而,面對換電站建設投入過高,收入微薄的特點,特斯拉僅推出了一款換電車型,后續就堅決取消了換電功能,堅定地走在了快充技術的不斷研究上。

同時,不久前馬斯克也在推特上表示,今年晚些時候會向其他電動汽車開放其超級充電站網絡。在客觀上對蔚來的換電計劃形成替代效應。

比亞迪交付數量是18.97萬輛。

其自主覆蓋了電池的產業研究并推出了刀片電池技術,也是在儲能、安全、快充等領域不斷探索著。

比亞迪董事長王傳福更是公開表達過對換電模式的質疑,今年三月還剛剛用“扯淡”這樣的過激言論來形容該模式,并提出存在“便利性、安全性、清潔度”三大矛盾。

交付了160萬輛的上汽通用五菱是典型的實用主義,他們的電池來源型號駁雜,就算是想接入你蔚來的體系,恐怕也有客觀難度。

此外,理想,小鵬,傳統車企吉利,尚在起步階段中的百度,小米,他們或押注于快充技術,或采用分期方式先租后買,或大幅推進自身的換電生態建設,每個人都有一套自己的思路,蔚來換電的商業化之路,又勝率幾何?

在美妙的海市蜃樓里,我們可以盡情想象未來的那個世界中,蔚來的能源業務(NIO Power)成了新時代的“加油站”,對行業標準有著的巨大影響力,拓寬了自己的消費場景,增強了與客戶的觸達黏性,順便還解決了整個電動車行業中“充電沒有保障”的里程焦慮。

不打安全牌是好事,是理應鼓勵的企業家精神。

但這一切都應該建立在起碼的現實可能上,在前路撲朔迷離且明明有更穩健的選擇時,過于冒進且梭哈的舉動,無異于一種瘋狂。

在真實的世界里,換電既不是唯一選項,也很可能不是最優解。

當下,電池技術路徑正處于快速迭代演化的階段,多種技術模式各有利弊,并存發展。

技術趨勢來看,這一階段很可能會保持相當長一段時間,這與換電模式所要求的“統一標準”,“型號穩定”天然相悖。

另一邊,無論是個人還是企業,其精力和資源都是有限的。

蔚來在“能源標準”、“行業模式”上的奮力搶奪,一定會導致在出海,下沉,市場搶奪,品牌維護等確定性賽道上投入的相對減少,這不是態度問題,更不是能力問題,而是簡單的數學問題。

生死問題上,資本不喜歡概率事件。

責任編輯: 李穎