油氣價格持續上漲使石油生產商財務狀況普遍改善,但54家美國企業資本性支出的下降,預示未來相當長時間里世界油氣供應持續緊張。

近來,國際市場石油和天然氣價格普遍大漲,與此相伴隨的是,歐洲正在陷入能源危機,我國很多地方拉閘限電,全球能源市場一掃一年前嚴重的供應過剩,進入供應全面緊張的局面,嚴重沖擊了正在從新冠疫情中恢復的世界經濟和各國百姓的生活。通過分析54家美國上市石油生產商的數據,雖然它們的財務狀態普遍好轉,但美國能源信息署發現,這些企業的資本性支出卻在下降,這一現象預示著未來美國和世界市場石油天然氣供應緊張的局面仍將會持續,石油天然氣價格可能將會持續保持在高位,對于世界經濟和各國百姓來說,這應是當下能源危機中的一大噩耗!

不斷上漲的油氣價格和利潤創新高的油氣生產商

從今年一開年,雖然期間有幾次小幅度的反復,但國際市場的石油和天然氣價格總的來說,是持續不斷上漲,2020年國際能源市場的蕭條已經遠去,當前已進入了全球性的供應緊張狀態。

以國際石油價格為例,2021年第一個交易日的1月4日,布倫特原油期貨開盤價為51.50美元/桶,9月27日收于79.53美元/桶,每桶上漲了28.03美元,漲幅高達54.43%。目前,布倫特原油期貨價格距80美元/桶的大關僅只有半步之遙,已處于2018年10月以來的最高水平。

從今年年初以來,國際天然氣價格一路高歌,連傳統的4、5月份都淡季不淡,進入9月以來更是連創新高。今年1月至9月20日,歐洲天然氣價格上漲了250%,9月20日當日漲至每兆瓦時73.150歐(85.69美元),處于歷史的高點水平;9月份的第四周,亞洲液化天然氣現貨價格,已報至每百萬英熱單位27美元;9月27日,美國天然氣價格大漲11%,升至5.706美元/百萬英熱,成為2014年2月21日以來的最高收盤價,并創下了今年2月1日以來的最大單日漲幅。

樂見國際石油天然氣價格不斷上漲的,當然是石油生產商們,2020年的艱難度日已經成為過去。2021年上半年,英國石油實現歸母凈利潤77.83億美元,上年同期為虧損212.13億美元,同比增長136.7%;埃克森美孚公司2021年第二財季凈利潤為46.90億美元,同比增長534.26%;作為全球最大的石油企業,沙特阿拉伯阿美石油公司今年上半年凈利潤為472億美元,同比增長103%,其中第二季度利潤為255億美元,與去年同期相比大漲了近3倍。

財務狀態好轉的美國石油生產商資本性支出卻在下降

雖然財務狀況明顯改善,但2021年全球油氣勘探開發支出仍處于低水平,伍德麥肯茲公司的預測僅為3100億美元,較疫情前的水平降低30%,說明的是世界主要石油公司資本性支出仍未恢復。

2021年9月22日,美國能源信息署發布報告,對截止今年第二季度的54家美國上市石油公司的財務報告進行了分析。美國能源信息署指出,雖然因為分析的數據不包括沒有公布財務報告的私營公司,分析的結果不一定能夠代表整個美國的石油天然氣行業,但報告的結論,對于我們研究和分析當前及未來一段時間美國、世界石油形勢,仍具有較大的參考價值。

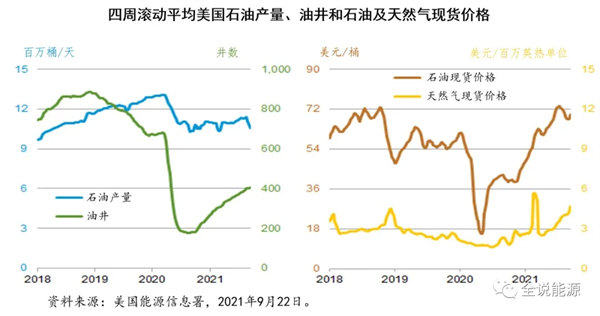

因新冠疫情2020年大幅下跌之后,美國西德克薩斯中質原油(WTI)的價格,目前已經超過2019年的水平。不過,截至2021年9月17日,美國能源信息署統計,美國的原油產量仍比2020年3月的三年峰值,每天約低250萬桶,石油鉆井平臺數量僅恢復到2018年11月三年峰值的46%;四周滾動美國原油平均產量為1060萬桶/天,平均鉆井平臺為404臺,平均WTI價格為69.35美元/桶。

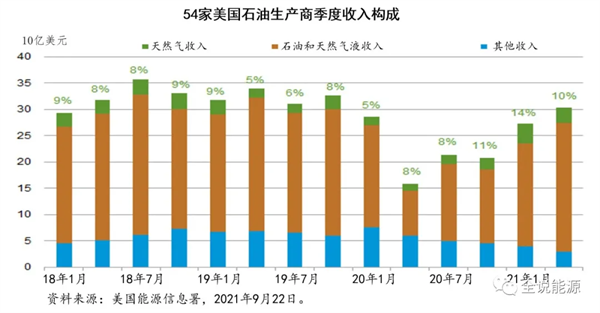

美國能源信息署認為,自2020年底以來,雖然原油產量下降但油價的上漲,使得美國一些石油生產商的石油收入增加;與此同時,由于天然氣價格的上漲和二疊紀地區產量的增加,這些石油生產商還獲得了更多的天然氣收入。

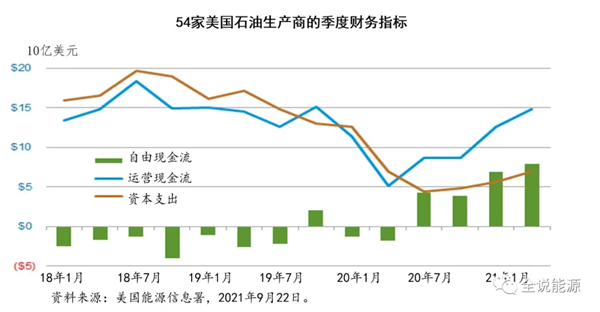

根據公開的財務報告,自2018年以來,54家石油生產商財務狀態已經發生了根本性的改變,其中2021年第二季度的財務報表顯示,這些石油公司的營運現金流顯著增加。過去,這些公司的自由現金流一直低于零,但從2020年第三季度以來,它們的自由現金流已轉為正值,并且一直在上升。

從這些公司的財務報表中可以看出,54家石油生產商得到了更高的收入和來自運營活動的現金流,說明美國的石油生產商普遍從較高的油價中受益。但是,從報表分析中可以看出,這些公司的自由現金流更高,其所說明的是,盡管運營現金流較高,但這些公司并沒有將資本支出提高到2019年的水平,從而帶來了更高的自由現金流。從統計數據看,54家公司的資本性支出增長普遍較低,僅為2019年水平的一半。

根據這些數據,雖然美國的石油生產商已經能夠使用運營現金流去支付資本性支出,但美國能源信息署認為,由于存在較高的自由現金流,說明這些公司并沒有將這些現金用于資本性支出,而是主要用于其他融資活動,包括削減債務、增發股息或回購股票等等。其結果是,美國能源信息署發現,截止2021年第二季度,這些石油公司的石油產量沒有顯著提高,主要原因是,這些石油生產商通過減少鉆井數量,利用已鉆但未完成的井作為新的生產井,來降低自己的成本。

自2020年第三季度以來,54家美國石油生產商資本支出呈下降趨勢,美國能源信息署認為,這可能會影響未來美國石油天然氣行業的鉆機數量,其結果將對美國石油天然氣產量的恢復和增加對世界市場的供應造成負面的影響。

天然氣為美國石油生產商財務狀態的改善發揮了積極的作用

從數據分析中,美國能源信息署發現,雖然較高的石油價格帶來了較高的運營現金流,但較高的天然氣價格和伴生氣的產量,導致了這些石油生產商天然氣收入占總收入的比例不斷增加。因此,54家美國上市石油生產商的財務數據,也從另一個側面說明了當前國際市場天然氣價格的持續上漲。

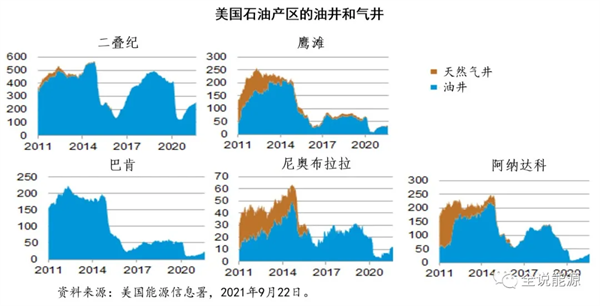

從歷史看,石油生產商的目標是高產油區的油藏,如德克薩斯州和新墨西哥州的二疊紀、德克薩斯州的鷹灘、北達科他州和蒙大拿州的巴肯、科羅拉多州的尼奧布拉拉和俄克拉荷馬州的阿納達科。當生產商訂購鉆機以鉆探新井時,根據其鉆井許可證中表示的目標油氣藏,貝克休斯公司將鉆機分為石油鉆機或天然氣鉆機。自2015年以來,在二疊紀、巴肯、鷹灘、尼奧布拉拉和阿納達科地區的幾乎所有鉆機,都被歸類為石油鉆機,不過天然氣在這些地區的總產量中占有很大份額,特別是在鷹灘、尼奧布拉拉和阿納達科地區。

一旦鉆井、完井并投入運營,通常根據油井初始產量、實際產量或預期銷售收入中的氣油比,生產商將生產井分類為油井或天然氣井。油井和天然氣井的定義,在美國不同的州有所不同。一般來說,一桶原油的熱含量與約6000立方英尺的天然氣相同。因此,一桶油當量,約等于6000立方英尺的天然氣。這樣,只要一口井生產的每桶石油中,天然氣的產量低于6000立方英尺,這口井就被歸類為油井。

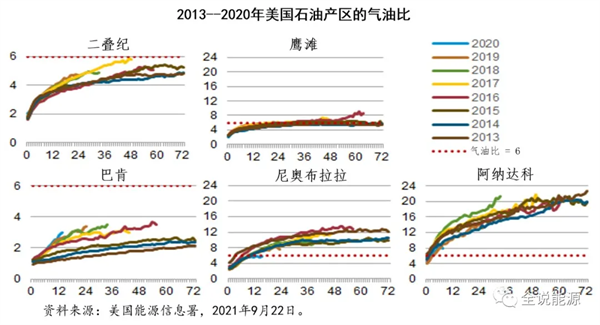

在每口井的使用壽命期間,氣油比往往會增加。頁巖油油井的產量,在最初的幾個月里很高,隨著壓力的下降產量不斷減少。從壓力下降的井中,提取天然氣比提取石油更容易。因此,氣井的氣油比,通常會隨著時間的推移而增加。

油氣井的分類,會隨著時間的推移而發生變化,特別是那些氣油比接近6000立方英尺/桶臨界值的井。根據2021年9月美國能源信息署發布的《鉆井產能補充報告》,2020年美國有9000多口油井的氣油比超過6000立方英尺/桶的水平。理論上,這些井可以從油井重新分類為天然氣井,不過傳統上,美國大多數州和生產商不會每年對生產井進行重新分類。

近年來,無論如何分類,管理高產油頁巖地區的天然氣生產,使得石油生產商在財務和運營上都面臨更大的挑戰,因為管道基礎設施必須事前準備好,并足以滿足新井的需求,從而使天然氣收集受到了很大的限制。在本地石油管道基礎設施建設之前,原油可以在油田進行分離處理,然后由卡車收集,運送到遙遠的管道終端或火車站進行長途運輸。相比之下,如果當地沒有天然氣管道基礎設施,那么生產的天然氣就必須放空燃燒。當石油產量增長時,伴生的天然氣產量也會不斷增加。如果天然氣產量增長超過了天然氣管道輸送能力,嚴重的管道擁堵,可能導致當地天然氣價格降至接近零,甚至負值。

進入2021年以來,國際市場天然氣價格不斷上漲。由于美國西海岸創紀錄的高溫,颶風艾達導致墨西哥灣沿岸的生產中斷,以及國際市場對液化天然氣需求的增加,美國天然氣基準價格,亨利中心現貨價格上升至每百萬英熱單位5美元以上。石油生產商普遍從天然氣價格的上漲中受益,54家石油生產商的天然氣收入份額都有所增加,第一季度占總收入的14%,為2018年以來的最高份額。雖然由于石油價格的上漲和天然氣價格的下跌,第二季度天然氣所占份額降至10%,但由于第三季度天然氣價格的上漲,美國能源信息署預計,54家石油生產商2021年第三季度的天然氣份額可能將上升。

除價格上漲外,美國能源信息署還認為,天然氣收入增加的第二個驅動因素,是美國德克薩斯州西部天然氣管道系統的擴建。瓦哈是德克薩斯州西部天然氣市場的中心,在管道系統擴建和完成之前,瓦哈的天然氣現貨價格明顯低于亨利中心。2018年1月至2020年10月,瓦哈對亨利中心的價格折扣,平均為1.32美元/百萬英熱單位。擴建管道系統運行后,2020年11月至2021年5月期間,折扣下降到平均0.19美元/百萬英熱單位。瓦哈天然氣價格的上漲,增加了二疊紀地區石油生產商的天然氣收入,2020年第4季度至2021年第2季度該地區占美國天然氣產量的15%。

世界油氣產業是一個資源性重資產的行業,當下的石油天然氣供應,需要過往年代里的巨額勘探開發投資作為基礎。由于受新冠疫情的嚴重沖擊,2020年全球油氣勘探開發支出下降了27%,是35年來降幅第二大的年份,其惡果就是面對2021年世界經濟逐漸恢復帶來的石油天然氣需求增長,供應端卻日益緊張,價格持續上漲。雖然54家美國上市石油生產商不能代表美國和全球整個油氣行業,但這些公司的數據說明,財務狀況改善的結果并沒有帶來用于勘探開發的資本性支出的增加,證明了2020年以來全球油氣行業勘探開發支出下降的勢頭仍在持續。如果在未來的一段時間里,這一趨勢不發生根本性的改變,預示著國際市場的石油天然氣供應緊張局面將持續相當長的時間,石油天然氣的價格仍將會保持在高位。

2021年5月18日,為確保2050年全球平均氣溫上升控制在1.5攝氏度,國際能源署發布了其“歷史上最重要和最具挑戰性的”報告,即《2050年凈零排放:全球能源系統路線圖》,提出需要立即停止化石能源、尤其是油氣項目新的投資。這一建議雖然受到各方的嚴厲批評,但在世界性的減排和對石油天然氣等化石能源的聲討浪潮之中,世界各地的石油生產商們似乎自覺地積極響應了國際能源署的號召,不過,對于身處能源危機中的世界經濟和世界各國的百姓來說,這應是一大噩耗,并且現在看來這個噩耗還不會在短時間內就會消失!

責任編輯: 李穎