有“鋰”走遍天下,無“鋰”寸步難行,已經成為今年以來鋰電行業的真實寫照。

在下游新能源汽車行業高景氣上行、鋰資源供需緊張的背景下,鋰電材料價格大漲,為了防范資源斷供風險,平抑價格波動,產業鏈上下游企業“搶購”鋰礦資源持續升溫。

多家企業發布漲價函

價格方面,鋰電池產業鏈中游的碳酸鋰、氫氧化鋰等鋰鹽價格在下游動力電池廠旺盛需求拉動下率先從底部反彈。

截至目前,電池級碳酸鋰和氫氧化鋰平均價格分別上漲至17~18萬/噸、16~17萬/噸,是今年上漲幅度最大的鋰類產品之一。

受此影響,據市場消息,近期多家鋰電企業先后發布漲價函。

10月10日,上游鋰礦龍頭——贛鋒鋰業發布調價通知函,宣布旗下全部金屬鋰產品上調價格,公司的金屬鋰全系列產品單價上調10萬元/噸。

公司表示,主要原因是產品原料(碳酸鋰、氫氧化鋰、氯化鋰等)價格持續上漲及電力供應影響,金屬鋰生產成本大幅提高。

下游電池企業方面,10月5日,弘力電源《調價函》顯示,自10月8日起,旗下電芯產品調價0.1元—0.35元不等;

10月7日,盛利高新能源《漲價聯絡函》顯示,該公司決定對電芯和電池的銷售價格,在原基礎上上調0.4至0.6元;10月8日,力陽電池表示,該公司決定對電芯的銷售優價格上調0.3-0.8元。

以上企業也均表示,由于原材料價格上漲且缺貨,導致生產成本大幅度上升。

實際上,除了這些企業,在已披露的半年報中,諸如寧德時代、比亞迪、億緯鋰能、國軒高科、孚能科技等多家電池大廠,其毛利水平也出現不同程度的下滑。

可見,隨著鋰電產業全面爆發,掌握上游鋰資源將成為企業的重要競爭優勢。為此,產業鏈各家企業紛紛斥資上游,鋰礦爭奪戰愈演愈烈。

超200億投資爭搶鋰礦

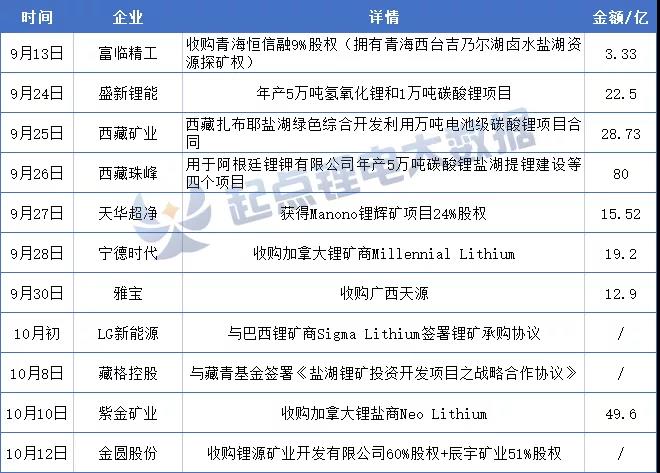

據起點鋰電大數據不完全統計,從9月份至今,約有10筆巨資投向上游鋰礦相關項目,金額超200億。

可以看到,從上游礦業公司到鋰鹽加工企業,再到下游電池廠,均在大力布局,且投資的主體多為上市公司,或意在維穩鋰資源供應安全,降本增效;或跨界布局,試圖擴大發展版圖。

而除了以上企業外,今年以來,電池企業如億緯鋰能、國軒高科等,鋰鹽企業如贛鋒鋰業、天齊鋰業等也先后投資了多個項目,其中贛鋒鋰業更是進行了4次大規模收購,收購資金高達42億元。

此外,在鋰資源緊缺下,這輪鋰礦資源搶奪戰還呈現以下幾個特點。其一,鹽湖提鋰項目成為投資重點。今年以來,鹽湖提鋰概念相關企業如西藏礦業、西藏城投、鹽湖股份等市值紛紛大漲。

上表中,如寧德時代、紫金礦業、西藏珠峰、富臨精工、西藏礦業等此次投資均為鋰鹽湖項目。

今年3月,贛鋒鋰業擬收購伊犁鴻大100%的股權,交易完成后,贛鋒鋰業將持有五礦鹽湖 49%股權。

7月,億緯鋰能宣布收購金昆侖28.125%股權和大華化工5%股權,后兩者也是以鹽湖資源開發為依托的鋰鹽企業。

可見,在全球鋰礦資源供應緊缺之下,國內外鹽湖資產并購正在持續上演。

目前,中國探明鋰資源量位于全球第六,且鹵水鋰資源占比約80%,集中分布在青海及西藏等地區。

業內人士表示,鹽湖的開發對我國新能源產業供應鏈安全至關重要,企業加大投資力度,將推動國內鹽湖提鋰技術進一步發展。

其二,資源爭奪逐漸白熱化。這在寧德時代 " 截胡 " 贛鋒鋰業中體現的淋漓盡致。

9月15日,寧德時代斥資約19.2億元參與Millennial的競購,報價高出贛鋒鋰業此前擬要約收購報價的7%左右。

最終,寧德時代將這兩處世界級鋰鹽湖資源收入麾下,并同意補償Millennial向贛鋒鋰業支付的1000萬美元違約金。

除此之外,在紫金礦業10日發布的公告中,也提出在本交易中,仍不能排除其他競爭者向新鋰公司提出更有吸引力的收購條件的可能性。

不過,盡管各大巨頭都在加速鋰礦資源爭奪,但是實際開發進度短期內仍難以匹配需求。未來幾年內,在需求拉動下,鋰行業供需或將逐步變得緊張,會有更多相關企業通過入股、收購、鎖定長單等方式布局鋰資源。

責任編輯: 李穎