新年伊始,煤炭行業消息面便再生擾動。據相關媒體報道,印度尼西亞能源與礦產資源部日前表示,自今年1月1日至1月31日,印尼禁止煤炭出口,包括正在裝運以及尚未裝運完畢運煤船,所有煤炭將優先供給國內電廠。據了解,印尼政府此舉是為了緩解當前印尼煤炭供應緊缺的問題,優先保障國內電力需求。

智通財經APP了解到,印尼是世界第一大煤炭出口國,同時也是我國煤炭/動力煤第一大進口來源國。數據顯示,2020年我國累計進口煤炭3億噸,其中自印尼進口14099萬噸,占比46.4%。2021年1-11月,我國進口印尼動力煤1.77億噸,同比增長54.4%,占進口動力煤總量的74.4%。

國盛證券分析師測算,若印尼出口禁令長期持續,將影響我國動力煤有效供應的5.3%,且短期內該缺口難以通過其他國家進行彌補,那么或將造成我國動力煤市場重回供需平衡甚至略偏緊的局面。

受前訴消息刺激,港A兩地的煤炭股新年開盤首日均迎來普漲局面。1月3日,港股市場中國神華(01088,SH:601088)、兗州煤業股份(01171,SH:600188)、中煤能源(01898,SH:601898)收盤漲幅分別達到2.41%、4.9%、5.11%;1月4日,A股靖遠煤電(SZ:000552)、安源煤業(SH:600397)、鄭州煤電(SH:600121)等3只個股漲幅超過5%,中國神華、兗礦能源、中煤能源則分別收漲0.93%、1.87%、2.23%。

值得一提的是,1月4日港股煤炭股表現欠佳,前文提到的3只港股煤炭股盡數收綠。A股方面,盡管板塊內部呈現普漲格局,但就個股分時圖看,多數煤企均為高開低走,尤其是“一哥”中國神華盤中曾短暫翻綠,更可謂是給部分盤前甚為興奮的投資者澆上了一盆冷水。

面對印尼雪中“不送炭”這一利好,市場做多煤炭股的情緒相對克制,背后原因究竟何在?在經歷了去年10月、11月連續的大幅下挫后,煤炭股能否具備重拾升勢的條件?中長期維度看,投資者又該如何看待煤炭股的投資價值?

短期供給擾動影響尚待觀察在分析印尼限制煤炭出口的具體影響之前,有必要先來回顧一番近期煤炭價格的運行軌跡。

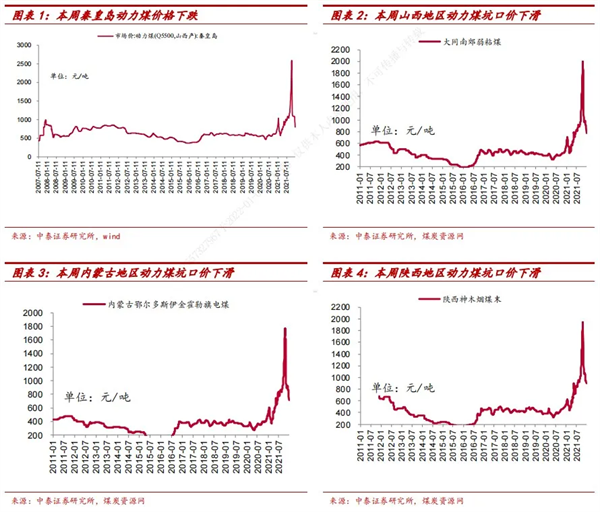

動力煤方面,截至12月31日,秦皇島港5500大卡山西產動力煤價格800元/噸,周環比下跌140元/噸;主產區大同南郊弱粘煤坑口含稅價、鄂爾多斯Q5500動力煤坑口含稅價、陜西榆林神木Q6000動力煤坑口含稅價分別報680元/噸、640元/噸、812元/噸,周環比下降100元/噸、72元/噸、90元/噸。

可見,近期煤炭價格仍是持續承壓。但印尼的出口禁令,或許至少將在情緒端對市場將有提振作用。據信達證券分析師觀點,目前下游整體維持正常去庫存節奏,但考慮到市場煤價已經逼近長協價,疊加印尼限制1月煤炭出口會在一定程度上提振市場情緒,短期煤價跌幅有望明顯收窄。

就1月3日、4日的開盤表現而言,市場的確對煤炭的短期走勢較為樂觀,港A兩地的煤炭股普遍高開。但正如前文所述,就相關標的的分時圖看,市場對于印尼出口禁令的實際影響仍是存在分歧。

智通財經APP認為,頭部煤企股價高開低走,主要原因在于市場主流觀點認為此次印尼出口禁令對于國內煤炭供需形勢的影響處在可控范圍內。歸納來看,該觀點的支撐邏輯主要有三:

其一:就政策本身而言,此次禁令引發了印尼國內外業內人士的激烈反應,其中印尼煤炭開采商協會(APBI)甚至發函要求相關部門撤回禁令。而據公開報道,印尼能礦部官員早前亦表態將最早于1月5日就相關形勢進行重新評估后再做進一步決定。

其二:就實際影響范圍來看,根據汾渭能源數據,印尼煤出口中國的在途時間通常為兩周左右,即便1月份印尼停止煤炭出口,則仍有12月下半月船期煤于1月份到港,實際上到港印尼煤空缺的時間段為1月中旬至2月中旬,而此期間正值國內假期整體煤耗低位時期。且此前受印尼當地降雨影響,1月船期煤貨源緊張實際成交稀少,預計真正受到影響的印尼煤進口量有限。

其三:就國內角度看,國家發改委于12月31日發布通知要求做好1月份煤炭生產供應工作,保障煤炭安全穩定生產,加強電煤運輸保障。疊加前期國內保供政策持續,當下國內電廠庫存普遍充足,因此印尼短期的限制出口禁令并不會對我國煤炭供需形勢產生過大影響。

綜上,站在當前時間節點,印尼煤限制出口政策仍有變數,現在便下定論為時尚早。再綜合前文國盛證券分析師的預測數據看,禁令的實際影響程度將取決于印尼政府出口限令的持續時間長度。如果禁令是短期行為,那么對國內煤炭的供給端擾動則完全處于可控范圍內,也正因為此近幾個交易日市場在做多煤炭股時較為克制亦不難理解了。

基本面或迎長周期好轉投資以短周期視角來看或許是投票機,但放長周期看一定是稱重機。如果站在中長期時間維度,在排除短期事件性因素擾動后,煤炭板塊的投資價值究竟如何呢?

智通財經APP認為,長周期看,煤炭板塊的行情或許并未結束,現階段對于煤炭行業投資者而言仍處于左側布局時間。

首先來回看煤炭板塊2021年的表現,彼時行業經歷了三個階段的投資邏輯演變:第一個階段:2021年1-10月中旬,煤炭板塊迎來全面行情。宏觀視角看,受益全球流動性充裕的時代背景,在強烈的通脹預期下大宗商品集體走強;中觀視角看,煤企超產入刑、環保安監趨嚴、中澳關系影響等內外部因素均使得煤炭供給收縮加劇,煤價大幅上漲推動上市公司股價走牛。

第二個階段:10月中旬至11月中旬,板塊遭遇強勢調整。彼時,政策組合拳強力增產保供,市場恐慌情緒下煤價大幅下跌,二級市場上相關標的亦泥沙俱下。

第三個階段,11月中旬至年底,板塊投資情緒逐步企穩,股價觸底反彈。伴隨前期殺跌情緒的釋放,以及發改委出臺最新長協煤炭價格定價機制,煤炭基本面迎來政策“托底”,投資者重新“入場”,板塊投資情緒繼續得到實質性改善。

在經過2021年煤炭價格、煤企股價大起大落的洗禮后,右側交易者逐步離場,看空煤炭后市的聲音不絕于耳。盡管如此,但智通財經APP認為煤炭行業的確定性或被市場大幅低估。僅就基本面而言,當前行業的盈利能力或正處于近年來最好的時刻。

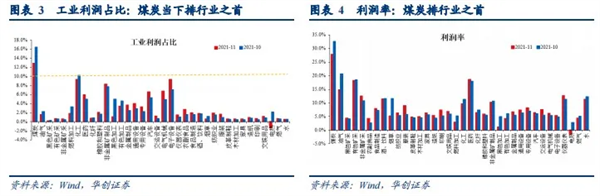

舉例而言,雖然近期煤炭價格持續走低,但就數據來看,當下煤炭依然是工業企業中最賺錢的行業。以2021年11月為例,根據華創證券研報,煤炭行業的利潤占工業企業總利潤的比重為12.9%,為36個細分行業之首;利潤率為27.8%,同樣位居36個細分行業之首。

煤炭“吸金”指數爆棚,更值得重視的是煤企的盈利能力在未來相當長一段時間內或許具備極高的可持續性。去年年末,在全國煤炭交易會上公布了發改委制定的《2022年煤炭長期合同簽訂履約方案征求意見稿》,意見稿提出,新一年的動力煤長協將每月一調,5500大卡動力煤調整區間在550-850元之間,其中下水煤長協基準價為700元/噸。與此同時,意見稿要求電力供熱企業100%覆蓋,這一長協比例亦較原有政策電力企業長協用煤占比75%-80%有顯著提升。

作為對比,2021年年度長協均價范圍為640-650元/噸,新的計價方法下,業內預計今年長協價格區間在750元-800元/噸;基準價由535元提升至700元,增幅高達31%。

可以預見的是,長期煤價中樞提升將大幅增強煤企的盈利能力;此外,長協覆蓋比例的提升會降低煤企盈利的波動性,鎖定煤企利潤波動區間縮小,這也意味著煤企的盈利將更加穩定。

轉型預期下估值抬升可期除了基本面長期向好這一擺在臺面上的利好之外,智通財經APP認為煤企還有一重未被市場充分挖掘的隱性利好:即大多數上市煤企具備向新能源方向轉型的能力與動機。

回溯歷史,一方面,“十三五”期間政府大力推行的供給側結構性改革,實現了行業產能快速出清,煤企經營活動產生的現金流入持續走高;另一方面,當前“碳中和”政策對行業新增產能投資形成有效抑制,投資活動產生的現金流出持續走低。這一背景下,截至2021年第三季度末,煤炭行業貨幣資金達到4297億元,是2016年末的2.5倍。

殷實的“家底”,為煤企向產業鏈縱深以及新能源、新材料方向轉型提供了堅實的基礎。智通財經APP了解到,當前已有多家煤企在布局新能源方面有相當建樹。

舉例而言,綠電運營方向,代表性公司包括電投能源(SZ:002128)和中國神華等。其中,電投能源在建和規劃綠電運營項目合計約為4.01GW(權益為2.72GW),約為目前在產規模的3倍;中國神華計劃在“十四五”期間每年新增加新能源裝機容量不低于600兆瓦(主要為風電和光伏),采取建設運營和股權投資并購兩種途徑來進行布局。

氫能方向,美錦能源(SZ:000723)無疑是煤企中布局最深入的企業。據悉,美錦能源不僅深度布局氫能生產領域,還在燃料電池整車及零部件具備較強的競爭優勢。

除了煤企內部因素外,外部政策因素亦支持煤企向新能源方向拓展業務。一個最新的例子是,去年12月的中央經濟工作會議再度重申“要立足以煤為主的基本國情,抓好煤炭清潔高效利用,增加新能源消納能力,推動煤炭和新能源優化組合”。

綜上,盡管印尼的出口限令仍有不確定性,現下市場做多煤炭股的情緒相對克制。但聚焦煤炭板塊自身的基本面,煤企的盈利能力正處于高景氣周期內,且預期景氣將維持較長一段時間。

與此同時,包括美錦能源在內的煤企積極向新能源布局、轉型,亦向我們展示了傳統能源轉型新能源的潛力和能量。在基本面與增長預期兼備的情況下,再考慮到頭部煤企如中國神華、陜西煤業(SH:601225)、兗州煤業等標的低估值高股息的特性,煤炭板塊的參與價值或為市場所低估,此時或仍是投資者對相關標的進行左側布局的良機。

責任編輯: 張磊