導讀:

短短幾個月,光伏巨頭陽光電源的市值從2650億跌至最低不到1000億,最大蒸發接近70%。曾經的明星股為何會跌落神壇?財熵梳理陽光電源的業務發現,其光伏逆變器、電站開發、儲能逆變器均存在不同程度的“苦”。畢竟,“苦生意”難以支撐一個公司的高增長及高估值。

股價已近乎腰斬的陽光電源(SZ:300274),在公布2021年年報和2022年一季報之后,又在短短5個交易日內跌了36%,在14萬股東的傷口上又撒了一把鹽。

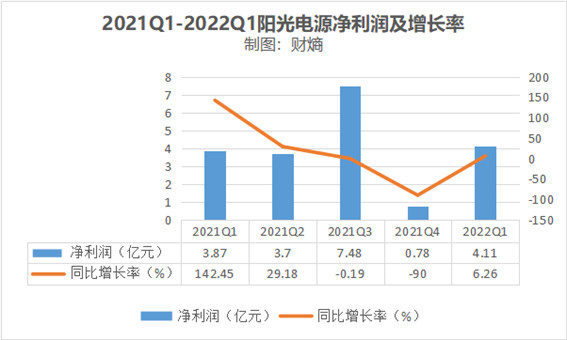

4月19日晚,陽光電源公布了2021年年報。數據顯示:公司全年實現營收241.37億元,同比增長25.15%;歸母凈利潤15.83億元,同比下降19%。其中四季度凈利潤僅有7793萬元,同比下降約90%。

雖然之前增速已顯頹勢,但陽光電源2021年的業績還是讓人大跌眼鏡。

與2021年年報一同公布的,還有2022年一季報:公司營收45.68億元,同比增長36.48%;歸母凈利潤4.11億元,同比增長6.26%。而扣非凈利潤,同比下降近2%。

2021Q1-2022Q1陽光電源凈利潤及增長率(億元,%) 數據來源:公司財報

讓人失望的不僅是業績,2021年陽光電源應收款和存貨激增,伴隨而來的是經營活動現金流大幅流出16.83億元。這是公司近6年來首次凈流出。

面對高達上百億的存貨,公司存在一定的存貨減值風險——2021年,公司“存貨跌價損失及合同履約成本減值”高達2.37億元,而去年同期僅0.28億元,未來可能存在進一步減值的風險,更何況2022年一季報的存貨繼續激增。

陽光電源董事長曹仁賢在年報和一季報業績交流會 上坦言:2021年步子邁的有點大,對芯片和疫情的估計也有不足,內部管理也不夠精細,有個把億的匯兌損失,人員、研發增長導致費用水平也有提升。

雖然2021年以來陽光電源賣了不少貨,但增收不增利。二級市場也很“現實”,陽光電源公布業績次日,股價即封死跌停板。而公司的市值,已從2021年10月下旬的2650億元,跌至4月下旬的850億元低點,短短半年間暴跌近70%。此后,公司股價略有回升,截至5月11日收盤,股價報收71.90元,市值為1068億元。

陽光電源由光伏逆變器發家,借此股價曾在一年半時間內瘋漲近20倍,成為近兩年來資本市場耀眼的明星,如今卻跌落神壇,中間到底發生了什么?

光伏逆變器的開拓與升華

1993年,工業自動化專業的曹仁賢,在碩士畢業后留在母校合肥工業大學任教。1997年,曹仁賢選擇下海創業,當年11月創立合肥陽光電源有限公司,這是陽光電源的前身。彼時,中國光伏逆變器市場還是外企的江湖,直到2003年,陽光電源才研制出中國首臺具有自主知識產權的光伏逆變器。

逆變器,簡單來說是將直流電轉變為交流電的電力設備。由于光伏發電產生的是直流電,而電網采用的是交流電,因此光伏電站必須要加裝逆變器,才可以將電力輸送至電網。

2009年前后,國內啟動金太陽示范工程和特許權項目招標,刺激了光伏產業的迅速擴張,也帶起了逆變器發展的第一波熱潮。在50%的高毛利率驅使下,許多變頻器、UPS、電力電源的生產廠家決定開發做逆變器業務,國內能夠生產逆變器的企業數量猛增至上百家。

不過,當時很多品牌都是模仿制造,市場認可度較低。陽光電源則較為特別:在對抗國產品牌時,有技術與品牌的先發優勢;而在對抗國外巨頭時,有成本優勢。比方說2010年全球市場份額第一的德國SAM,其人力成本占總成本比例為15%左右,而陽光電源僅有1.5%。

憑借技術、品牌和成本優勢, 2010年,陽光電源的光伏逆變器在國內的市場份額高達42.8%,位列第一。不過,光伏逆變器的門檻并不高,在陽光電源風頭正盛之時,“跨界王”華為殺進來攪局。

在上世紀90年代就開始著手電氣業務的華為,于2009年前后看上了光伏行業。調研過程中,華為發現,逆變器市場縱然利潤可觀,但國內很少有公司掌握逆變器的核心技術。于是,華為在2010年布局光伏逆變器賽道,組建了集中式逆變器和組串式逆變器兩個技術團隊。

根據技術路線,光伏逆變器可以分為集中式逆變器、組串式逆變器、集散式逆變器和微型逆變器。目前市場上主要為集中式和組串式,2021年二者合計占比為95%,其中組串式逆變器市場份額為66.5%。

但組串式逆變器屬于后起之秀,2013年,國內集中式逆變器出貨量占比達89%,組串式占比僅為11%。集中式逆變器的優點是成本低、效率高;缺點是單機體積大,運輸與安裝難度較大,并且出現小故障都會對整片發電造成嚴重影響。

由于集中式逆變器的弊端,華為此后逐漸轉做組串式逆變器,并且突破了“并網諧波”這一關鍵技術難題。乘著技術東風,2014年華為的光伏逆變器出貨量直接晉級全球第三名,2015-2020年則持續位列全球第一。據Wood Mackenzie,2020年全球光伏逆變器出貨榜上,華為以23%的市場份額排第一,陽光電源以19%的市場份額排名第二。

在國內光伏逆變器行業,陽光電源是開拓者,但讓這個行業得到升華的,是華為。

不過由于美國的打壓,華為的拓展陷入困境,這讓陽光電源“有機可乘”。2021年陽光電源的全球市場份額提升至31.3%,華為則為23.1%,和上一年近乎持平。

值得一提的是,2021年全球光伏新增裝機同比增長5.5%,陽光電源的市場份額提升了超過10個百分點。在這一背景下,公司的凈利潤卻同比下降近20%,這個行業的錢,不太好掙了?

一條高度“內卷”的賽道

前文說到,2009年前后,由于政策利好和利潤刺激,光伏逆變器企業在短時間內增加至上百家。可見光伏逆變器的技術門檻并不算太高,目前A股相關上市公司共有25家。

在技術更迭方面,除了華為在2013年突破組串式逆變器,推動了對集中式逆變器的逐步替代外,行業沒有再出現變革性的技術。而且,光伏逆變器最關鍵的零部件——IGBT(絕緣柵雙極型晶體管)依賴進口。IGBT屬于功率半導體,技術壁壘及行業集中度高,僅德國英飛凌一家市占率就達到33%。也就是說,經過這么多年的發展,光伏逆變器的技術并未有多少突破,并且核心部件還受制于人。

光伏逆變器的成本在國內光伏系統中占比較小,僅3%-5%左右,但如果出現故障,會導致光伏系統大面積癱瘓,因此客戶更愿意選擇行業應用經驗豐富、市場口碑良好的頭部品牌。并且,客戶接受某一品牌后,會傾向于建立長久、穩定的合作關系。換言之,渠道和品牌建設是企業重要的“護城河”。

鑒于與客戶合作后可能“長期綁定”的特性,逆變器廠商會不遺余力地開發和維護客戶,這在某種程度上也會加劇行業“內卷”。

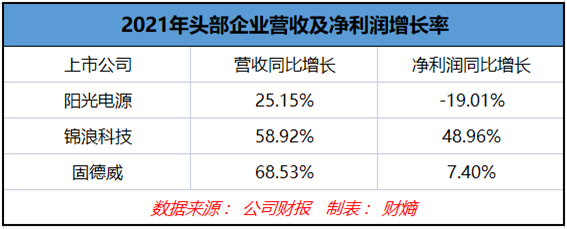

雖然陽光電源在逆變器領域有著先發優勢,但渠道和品牌建設并非一成不變。特別是錦浪科技(SZ:300763)、固德威(SH:688390)等“后浪”通過對海外市場的開發,逐漸崛起,2021年二者海外收入同比分別增長42.3%、171%。

面對“后浪”蠶食增量市場份額,陽光電源不敢松懈。財熵查閱資料發現,2021年陽光電源的員工同比增長約49.73%,其中銷售人員增長44.53%。2021年中國逆變器企業市場份額占全球份額已超過80%,在行業“內卷”之下,其他企業的員工在2021年也出現了不同程度的增加。

2021年光伏逆變器頭部企業員工增幅

雖然2021年逆變器的主要原材料IGBT價格大幅上漲,但陽光電源這一年增收不增利的主要原因,并非外界表面上看到的“原材料上漲,毛利率降低”——陽光電源的整體毛利率,只是從2020年的23.07%,下降到2021年的22.25%;同期光伏逆變器毛利率,從2020年的35.03%,下降到2021年的33.8%,下降幅度均不大。

事實上,2021年陽光電源凈利潤同比下降19%,一個重要的原因是,行業“內卷”導致銷售費用激增——當年陽光電源的銷售費用高達15.83億元,同比增長62.7%,遠高于同期營收增長;其中四季度為7.21億元,接近前三季度之和。而在2022年一季度,公司的銷售費用則增加至2021年同期的兩倍。

據IHS Markit在2020年的預測,未來幾年全球逆變器市場將保持20%以上的年均增速。光伏逆變器固然是一條高增長的賽道,2021年陽光電源的營收增長也確實超過了20%,但凈利潤卻下降了19%,而且行業內的其他企業,也均出現不同程度的營收增長快于凈利潤的情況。

在國家的“雙碳”戰略下,光伏行業景氣度較高,但它也是一個競爭激烈的賽道。在2021年年報中,陽光電源也有相關表述:在國內外市場巨大潛力的吸引下,市場競爭仍十分激烈,如果公司在技術創新、新產品開發和成本控制方面不能保持領先優勢,公司產品面臨產品毛利率下降的風險。

2021年光伏逆變器頭部企業營收及凈利潤增長率

儲能,外表光鮮的“苦生意”

陽光電源的業務,除了光伏逆變器,主要還有電站開發和儲能。若從營收角度看,電站開發是公司第一收入來源,2021年收入為96.76億元,占總營收比例達40.1%。

電站投資開發的運營模式,簡單來說就是,給客戶建發電站,或者和客戶合作開發電站,目前主要是以光伏為主的新能源發電站。這是個重資產、周轉慢、低毛利的生意,想象空間相對有限。

相比之下,儲能的想象空間要大得多。

雖然光伏和風電已陸續實現平價上網,不過,一方面,由于光照和風力的不穩定性,會導致電站發出的電不穩定;另一方面,在風、光發電過程中,會存在一定的棄光、棄風情況。隨著綠電裝機量逐漸上升,這些情況會越來越嚴重。儲能,是解決這些問題的一把利器,顧名思義,它是通過特定的裝備將能量儲存起來,以便以后在需要時利用的技術。

政策方面,國家也大力支持。2021年7月,國家發改委、能源局發布了《加快推動新型儲能發展的指導意見》,到2025年, 實現新型儲能從商業化初期向規模化發展轉變,到2030年,實現新型儲能全面市場化發展,到2025年裝機規模達30GW以上。

政策背后,是電網穩定性要求,與新能源波動性愈發凸顯的矛盾。

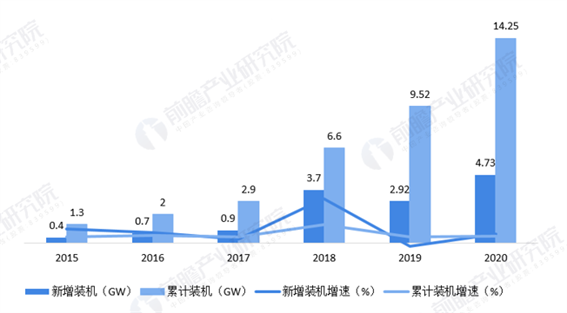

儲能的技術路線主要包括機械儲能、電磁儲能、電化學儲能等,其中電化學儲能是最為靈活、也是發展最快的儲能方式。根據前瞻產業研究院數據,2015-2020年,電化學儲能全球新增裝機復合增速高達48%,是新能源賽道上景氣度很高的細分領域。

財熵查閱資料發現,多家機構均對儲能的未來表示樂觀。在高景氣度的驅動下,包括寧德時代(SZ:300750)、比亞迪(SZ:002594)在內的多家新能源巨頭均加速布局儲能業務。

2015-2020年全球電化學儲能新增及累計裝機情況(GW,%) 圖源前瞻產業研究院

儲能也需要逆變器。光伏逆變器和儲能逆變器在原理上相通,因此光伏逆變器廠商切換到儲能賽道是相對容易的。陽光電源在儲能產業鏈中,是中游的儲能系統。

事實上,早在2014年陽光電源就開始布局儲能業務,2016 年以來其儲能系統裝機穩居全國第一。但儲能畢竟還處于發展早期,2021年陽光電源的儲能業務營收為31.38億元,雖然同比增幅高達168.51%,但占總營收比例僅為13%。而14.11%的毛利率,不僅遠低于光伏逆變器,甚至和電站開發接近。

可以說,儲能業務是外表光鮮的“苦生意”。

不難發現,陽光電源的三項業務,光伏逆變器“內卷”比較厲害,而且目前陽光電源的全球市場份額已經比較高,繼續提升的難度會比較大;電站開發業務重資本、周期長、低毛利;儲能作為新興業務,發展雖快,但目前規模不大,且毛利率偏低,短期乃至中期貢獻利潤或較為有限,另外也不排除在高景氣度下的激烈競爭。

總體來看,陽光電源的三項業務,均有不同程度的難言之“苦”。

曾經靠著對未來美好的憧憬,在二級市場上,陽光電源的市盈率漲到上百倍、市值最高漲到2650億元。不過,“苦生意”還是難以支撐陽光電源的高增長及高估值,短短幾個月,其市值已跌去接近70%。正如巴菲特所說,潮水褪去才知道誰在裸泳。

2021年2月,陽光電源發布了一項定增——募資不超過41.55億元,其中大部分用于擴充產能:年產100GW新能源發電裝備制造基地項目建成投產后,公司光伏逆變器、風電變流器、儲能逆變器產品產能將分別新增70GW、15GW、15GW,較現有產能均大幅提升。

該筆定增吸引了景林資產、瑞士銀行、JP摩根、匯豐等豪門,最終募集36.38億元,獲配價格為128元。但截至5月11日,陽光電源的收盤價為71.9元,較定增價已跌去44%,近乎腰斬。

責任編輯: 李穎