2021年對(duì)于動(dòng)力電池行業(yè)來(lái)說(shuō)是不平凡的一年,一邊是上游賺取暴利與中下游承擔(dān)成本壓力,另外一邊則是消費(fèi)市場(chǎng)和資本市場(chǎng)形成了強(qiáng)烈的冰與火對(duì)比。

此前,鋰貓君在《財(cái)報(bào)中的鋰電新格局:暴利的上游與失語(yǔ)的下游》和《鋰電行業(yè)2021薪酬P(guān)K:誰(shuí)在“悶聲發(fā)大財(cái)”?》中,鋰貓君已經(jīng)梳理了鋰電企業(yè)的業(yè)績(jī)表現(xiàn)總覽與薪酬情況。

本文則試圖從研發(fā)投入的角度找出一些新的行業(yè)規(guī)律與端倪:

除了上游礦產(chǎn)對(duì)于資源的依賴程度更高、對(duì)于技術(shù)依賴的程度更低之外,其他各個(gè)環(huán)節(jié)都有一些新的技術(shù)趨勢(shì)變化,體現(xiàn)在研發(fā)投入上也較為明顯。

電池仍是對(duì)研發(fā)投入要求最高的環(huán)節(jié),其次是整車,另外值得關(guān)注的則是負(fù)極材料,其研發(fā)投入不僅超過(guò)了隔膜,也超過(guò)了正極材料。

動(dòng)力電池的上半場(chǎng)是政策與產(chǎn)能之爭(zhēng),而如今已經(jīng)進(jìn)入了新的高度市場(chǎng)化的階段,以技術(shù)拼實(shí)力的時(shí)刻或許正在來(lái)臨。

(注:本文中研發(fā)費(fèi)用數(shù)據(jù)的單位均為:億元)

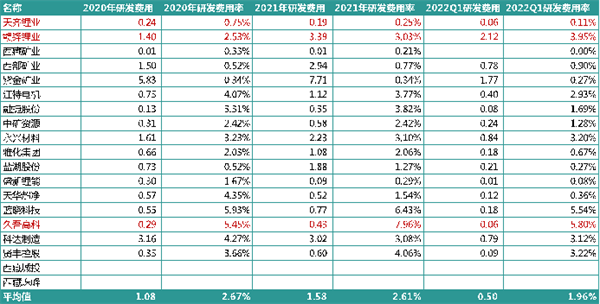

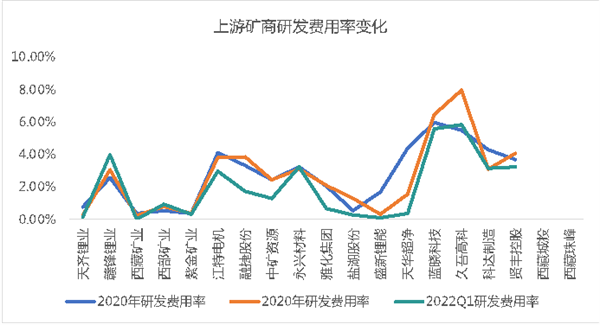

上游礦企:研發(fā)費(fèi)用率不足3%

雖然在2021年原材料一片大漲中,上游鋰礦企業(yè)的凈利潤(rùn)平均每家翻了11倍。但由于主要依賴于資源供需的周期性,上游礦業(yè)企業(yè)的研發(fā)項(xiàng)目主要圍繞資源的勘探開(kāi)采及提純制備,因此研發(fā)費(fèi)用率整體不高。

1、研發(fā)費(fèi)用率不足3%

從研發(fā)費(fèi)用來(lái)看,上游礦企的研發(fā)費(fèi)用均值從2020年的1.08億元提升至2021年但1.58億元,增幅近50%,但研發(fā)費(fèi)用率依然維持2.6%左右,且略有下滑。

2022年一季度,平均研發(fā)費(fèi)用率更是不足2%。

其中,研發(fā)費(fèi)用最高的資金礦業(yè),但考慮到其收入規(guī)模高達(dá)2000億元+,因此研發(fā)費(fèi)用率反而幾乎墊底。

2、研發(fā)費(fèi)用率最高:久吾高科

而從研發(fā)費(fèi)用率來(lái)看,2020年-2022年一季度,位居第一位的都是久吾高科。

其原先業(yè)務(wù)集中于膜集成方案,但自從2018年中標(biāo)五礦鹽湖1萬(wàn)噸/年碳酸鋰項(xiàng)目之后,成功卡位了鹽湖提鋰核心工藝包,采用自研吸附劑及“膜法提鋰”工藝包,鞏固鹽湖提鋰布局,因此研發(fā)費(fèi)用率始終保持較高水平,位居礦企首位。

3、兩大“鋰王”差距高達(dá)12倍

另外在上游礦企中,形成強(qiáng)烈對(duì)比的是天齊鋰業(yè)和贛鋒鋰業(yè),兩位先后的“鋰王”在業(yè)務(wù)布局上呈現(xiàn)出顯著的差異:

天齊鋰業(yè)選擇全面加強(qiáng)其上游鋰布局,通過(guò)大型、單一且穩(wěn)定的鋰精礦供給實(shí)現(xiàn)自給自足的鋰化合物及衍生物生產(chǎn)商,規(guī)模效益逐漸凸顯。

而贛鋒鋰業(yè)則選擇將業(yè)務(wù)貫穿資源開(kāi)采、提煉加工、電池制造回收的全產(chǎn)業(yè)鏈,由于對(duì)于中下游涉足較多,因此在研發(fā)費(fèi)用上明顯高于天齊鋰業(yè)。

體現(xiàn)在研發(fā)數(shù)據(jù)上,隨著價(jià)格和收入的爆發(fā),2021年天齊鋰業(yè)的研發(fā)費(fèi)用率僅為0.25%,而贛鋒鋰業(yè)的研發(fā)費(fèi)用率則高達(dá)3.03%,為天齊鋰業(yè)的12倍。

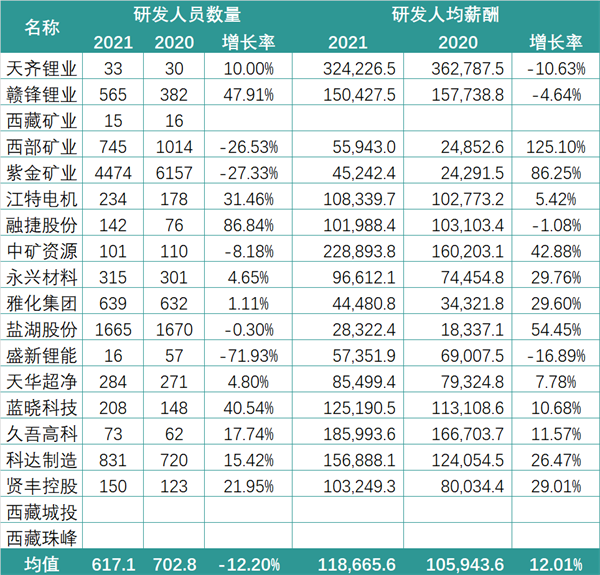

而這一特征在研發(fā)人員數(shù)量上的體現(xiàn)也極為顯著:天齊鋰業(yè)2021年僅擁有33位研發(fā)人員,而贛鋒鋰業(yè)則坐擁近600位技術(shù)人員。

不過(guò)縱觀整個(gè)行業(yè),擁有最多研發(fā)人員的仍然是收入規(guī)模最大的紫金礦業(yè),研發(fā)人員高達(dá)4474位。

正極材料:

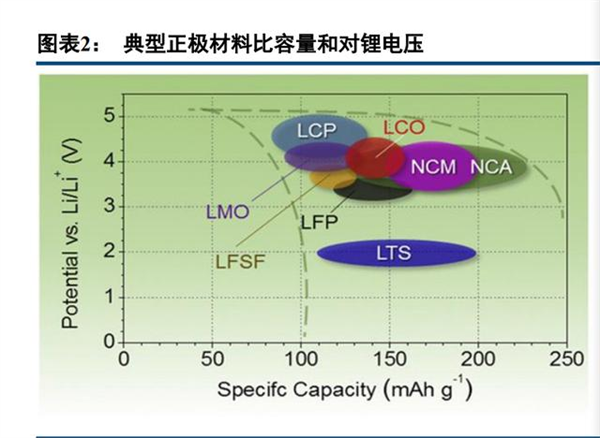

鋰離子電池由四大要素組成:鋰電池大致可分為 4 個(gè)組成要素,分別是正極、負(fù)極、電解液和隔膜。

2021年正極材料的格局出現(xiàn)了巨大變化:磷酸鐵鋰在9月實(shí)現(xiàn)了裝機(jī)量反超,并最終在全年裝機(jī)量比拼中占據(jù)了上風(fēng)。

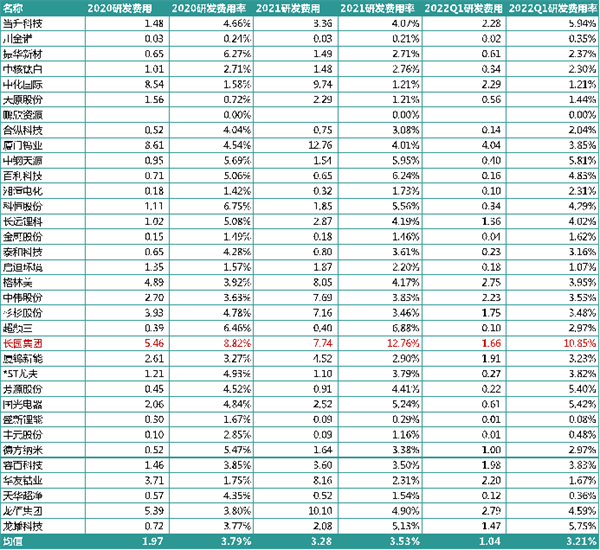

1、平均研發(fā)費(fèi)用率:3%上下

鋰電池產(chǎn)業(yè)鏈中,隨著產(chǎn)業(yè)鏈位置的逐步下移,對(duì)于研發(fā)創(chuàng)造差異性的依賴也就越高,體現(xiàn)在研發(fā)費(fèi)用率上同樣顯著。

理論上而言,不同的正負(fù)極活性物質(zhì)的比容量和鋰電壓、輔助組元的不同,主要決定了電池的質(zhì)量能量密度。

當(dāng)前規(guī)模化應(yīng)用的正極材料主體是插層型材料,相對(duì)電壓較高(均值 3V 以上)的正極體系容量仍然在 300mAh/g 之內(nèi),限制了電池的綜合性能。

而就研發(fā)方向而言,電池正極材料正在向高鎳化、無(wú)鈷、單晶化發(fā)展,理應(yīng)需要更高的投入。

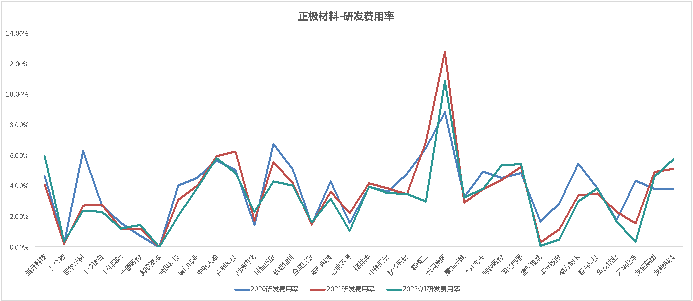

縱觀整個(gè)正極材料行業(yè),從2020年-2022年一季度,研發(fā)費(fèi)用率相比上游礦企高出1pct左右,分別為3.79%、3.53%和3.21%。

2、研發(fā)費(fèi)用率最高:長(zhǎng)園集團(tuán)

研發(fā)費(fèi)用率最高為長(zhǎng)園集團(tuán),2020-2022年一季度研發(fā)費(fèi)用率分別為8.82%、12.76%和10.85%,穩(wěn)居行業(yè)首位。

而研發(fā)費(fèi)用率最低的則是川金諾,僅徘徊在0.3%上下。

體現(xiàn)在研發(fā)人員數(shù)量上時(shí),長(zhǎng)園集團(tuán)的人員數(shù)量同樣遙遙領(lǐng)先,高達(dá)4117人,比大多數(shù)正極材料企業(yè)的研發(fā)人員數(shù)量呈現(xiàn)出數(shù)量級(jí)的差異。

不過(guò),長(zhǎng)園集團(tuán)并非典型的正極材料廠商,其研發(fā)項(xiàng)目主要在于智能電網(wǎng)設(shè)備與能源互聯(lián)網(wǎng)技術(shù)服務(wù)業(yè)務(wù)和消費(fèi)類電子智能設(shè)備業(yè)務(wù)。

巧合的是,5月16日深圳證監(jiān)局官網(wǎng)披露了一則對(duì)大華會(huì)計(jì)師事務(wù)所關(guān)于長(zhǎng)園集團(tuán)審計(jì)流程的處罰,處罰指出2016-2017年長(zhǎng)園集團(tuán)的財(cái)務(wù)報(bào)表中存在虛增收入等問(wèn)題。

與此同時(shí),借助磷酸鐵鋰東風(fēng)而起的德方納米成為了正極材料領(lǐng)域之王,營(yíng)收增速位居全行業(yè)第二。

雖然研發(fā)投入相比2020年實(shí)現(xiàn)了3倍增長(zhǎng),研發(fā)費(fèi)用率卻從2020年的5.47%降至2021年的3.38%,并繼續(xù)在2022年一季度降低至2.97%。

負(fù)極材料:顯著高于正極

負(fù)極的結(jié)構(gòu)與正極相同,也是采用在集流體(銅箔)上涂布活性物質(zhì)的方式,其作用是對(duì)正極放出的鋰離子進(jìn)行可逆性的吸收/釋放,并通過(guò)外部電路流出電子。

鋰離子電池負(fù)極材料應(yīng)具有盡可能低的電極電位、較高的 Li+ 遷移速率、高度的 Li+嵌入/脫嵌可逆性、良好的電導(dǎo)率及熱力學(xué)穩(wěn)定性。目前鋰離子電池負(fù)極材料主要分為碳材料和非碳材料兩大類,其中碳材料仍是主流。

此外,非碳材料中,硅基材料是各大負(fù)極材料主流廠商重點(diǎn)研究的對(duì)象,也是未來(lái)最可能大規(guī)模應(yīng)用的新型負(fù)極材料之一。

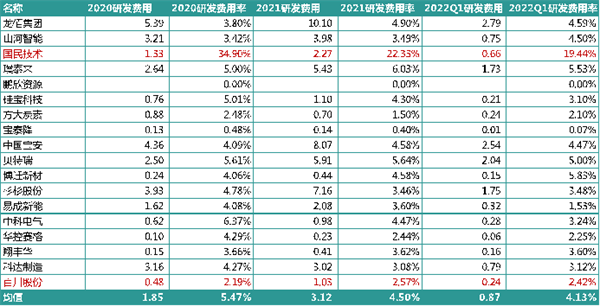

1、平均研發(fā)費(fèi)用率:5.47%

相較于正極材料轟轟烈烈的路線之爭(zhēng),鋰電池負(fù)極材料的路線更為穩(wěn)定。人造石墨因更好的一致性與循環(huán)性成為絕對(duì)主流,2021年市場(chǎng)份額上升至84%,天然石墨份額下降至14%。

不過(guò)這并未影響行業(yè)內(nèi)的公司保持比正極材料更高的研發(fā)費(fèi)用率:2020-2022年一季度,負(fù)極材料領(lǐng)域的平均研發(fā)費(fèi)用率分別為5.47%、4.50%和4.13%。

國(guó)民技術(shù)因集成電路和負(fù)極材料業(yè)務(wù)同時(shí)迎來(lái)高增長(zhǎng),錄得3392.96%的利潤(rùn)增幅,其研發(fā)費(fèi)用率也因?yàn)榧呻娐返膸?dòng)高達(dá)20%-30%,遠(yuǎn)高于負(fù)極材料領(lǐng)域的其他公司。

2、三巨頭中杉杉股份研發(fā)費(fèi)用率偏低

在負(fù)極材料領(lǐng)域,貝特瑞、璞泰來(lái)、杉杉股份三家公司占據(jù)了我國(guó)負(fù)極材料市場(chǎng)超過(guò)50%的份額,形成穩(wěn)定的三巨頭格局。

2021年,三家公司的研發(fā)費(fèi)用率分別為5.64%、6.03%和3.46%,其中杉杉股份的研發(fā)費(fèi)用率顯著偏低。

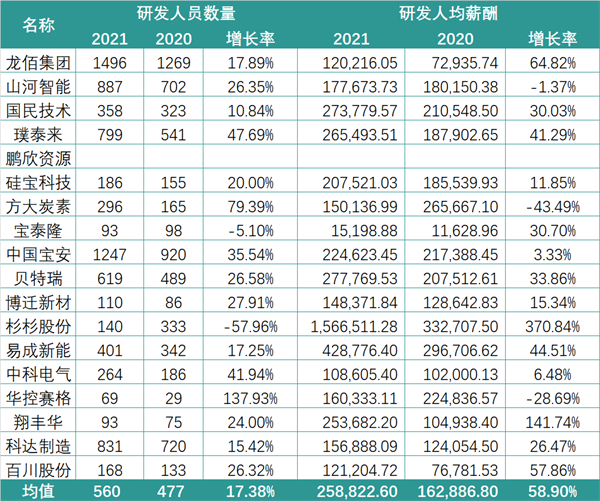

從研發(fā)人員數(shù)量來(lái)看,研發(fā)費(fèi)用率最高的國(guó)民技術(shù)并沒(méi)有擁有更多的人,反而研發(fā)費(fèi)用率為10%左右的龍柏集團(tuán),是唯一一家研發(fā)人員人數(shù)過(guò)千的公司。

龍佰集團(tuán)為負(fù)極材料市場(chǎng)新進(jìn)入者,其目前的業(yè)務(wù)營(yíng)收仍主要來(lái)自于其鈦業(yè)務(wù)。

3、新的投資熱點(diǎn)

與轟轟烈烈的正極材料相比,負(fù)極似乎顯得有些不溫不火,但實(shí)際上其享有整體更高的研發(fā)費(fèi)用率,且目前正在成為新的投資熱點(diǎn)。

以貝特瑞為例,5月11日,公司宣布年產(chǎn)20萬(wàn)噸鋰電池負(fù)極材料一體化基地項(xiàng)目在云南大理開(kāi)工。公司稱,該項(xiàng)目建成后將極大豐富公司的負(fù)極材料供應(yīng)能力。不久前,貝特瑞剛宣布年產(chǎn)4萬(wàn)噸高端鋰離子電池負(fù)極材料項(xiàng)目在河北深州市啟動(dòng),該項(xiàng)目總投資50億元。

同時(shí),另一家負(fù)極材料龍頭杉杉股份日前宣布,擬在云南安寧市設(shè)立項(xiàng)目公司并投資建設(shè)年產(chǎn)30萬(wàn)噸鋰離子電池負(fù)極材料一體化基地項(xiàng)目,計(jì)劃固定資產(chǎn)投資總額約97億元。

除了直接投資,4月中旬,杉杉股份還公告稱,擬對(duì)控股子公司上海杉杉鋰電增資30.5億元,并引入了問(wèn)鼎投資、比亞迪、寧德新能源、昆侖資本四家戰(zhàn)略投資者。

東吳證券表示,預(yù)計(jì)2022年全球負(fù)極材料需求為62.1萬(wàn)噸,同比增長(zhǎng)54%。其中,國(guó)內(nèi)需求為38.3萬(wàn)噸。從中長(zhǎng)期來(lái)看,預(yù)計(jì)2025年全球負(fù)極材料需求可達(dá)161.3萬(wàn)噸,三年復(fù)合增速達(dá)37.5%。

隔膜:逐漸趨于平均

電池隔膜作為提高電池綜合性能的重要組成部分,常被業(yè)界稱為正負(fù)極之外的“電池第三極”。

目前市場(chǎng)上針對(duì)鋰電池系列,由于其電解液為有機(jī)溶劑,因此一般采用高強(qiáng)度薄膜化的聚烯烴多孔膜,不過(guò)目前現(xiàn)存隔膜還有聚丙烯+陶瓷涂層、聚乙烯+陶瓷涂覆,以及基于聚丙烯、聚乙烯的雙層和三層材料等。

新型材料也在不斷涌現(xiàn),包括聚酯膜、纖維素膜、聚酰亞胺膜、聚酰胺膜、氨綸或芳綸膜等,統(tǒng)一優(yōu)點(diǎn)都是耐高溫。

在保障安全性的基礎(chǔ)上隔膜進(jìn)一步趨于輕薄化,鋰電池隔膜輕薄化能夠有效提升鋰電池的能量密度,使單位體積或重量的鋰電池中容納更多的電極材料,從而最終提升鋰電池的續(xù)航能力。

1、平均研發(fā)費(fèi)用率:4%

國(guó)內(nèi)的隔膜市場(chǎng)從21世紀(jì)的第一個(gè)十年至今,發(fā)展了十多年,并已經(jīng)帶領(lǐng)中國(guó)隔膜走出了一條自己的道路,關(guān)于隔膜的發(fā)展史在《隔膜之王》和《鋰電隔膜下半場(chǎng):星源材質(zhì)卷土重來(lái)》兩篇文章中,鋰貓君曾做過(guò)具體的介紹。

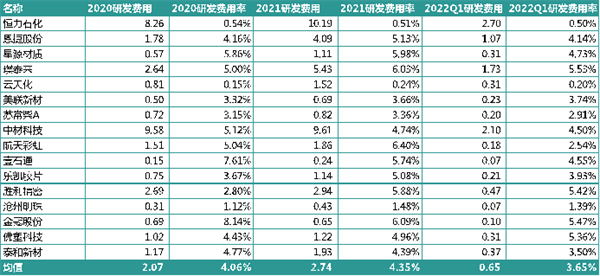

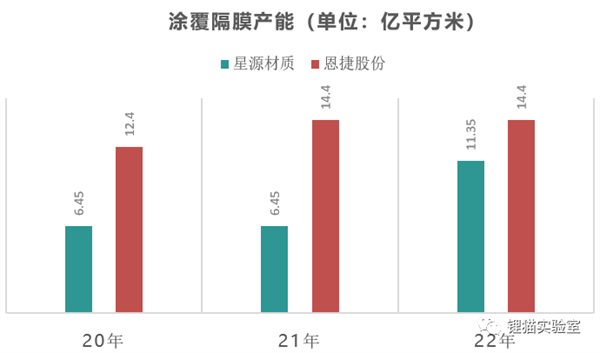

目前,各家主要的研發(fā)方向仍是涂敷隔膜,行業(yè)平均研發(fā)費(fèi)用率在2020-2022Q1分別為4.06%、4.35%和3.65%,隨著行業(yè)發(fā)展和逐步成熟,行業(yè)內(nèi)各家公司的研發(fā)費(fèi)用率目前正逐漸趨于平均值,極值有所平滑。

其中2021年研發(fā)費(fèi)用率超過(guò)6%有三家公司,分別為金冠股份、璞泰來(lái)和航天彩虹。

作為負(fù)極材料起家的公司,璞泰來(lái)近年正在大力投入涂敷隔膜,并以合資方的身份拿到了寧德時(shí)代的訂單。

2、 恩捷低于星源材質(zhì)

星源材質(zhì)與恩捷股份,一家最早研發(fā)出國(guó)產(chǎn)隔膜、另一家則霸占目前隔膜市場(chǎng)的最大份額。在隔膜紛爭(zhēng)進(jìn)入下半場(chǎng)之時(shí),恩捷股份的研發(fā)費(fèi)用率目前已經(jīng)低于星源材質(zhì)。

2021年研發(fā)費(fèi)用率5.13%的恩捷股份現(xiàn)行有效的專利共有280項(xiàng),其中包含國(guó)際專利13項(xiàng);另有236項(xiàng)專利正在申請(qǐng)中,其中含國(guó)際專利申請(qǐng)56項(xiàng)。

而星源材質(zhì)則正在大力擴(kuò)充其涂敷隔膜的產(chǎn)能,并逐漸接近恩捷股份。

就研發(fā)人員而言,收入數(shù)倍于星源材質(zhì)的恩捷股份的人數(shù)并沒(méi)有拉開(kāi)太大差距;而擁有最多研發(fā)人員的則是恒力石化和中材科技。

電解液:兩大巨頭差異顯著

鋰電池電解液是鋰電池的重要組成部分,需要充分潤(rùn)濕兩極提供電池反應(yīng)條件,目前電解液的主要方向是六氟磷酸鋰。

電解液性能來(lái)源于電解質(zhì)鋰鹽和添加劑。而研發(fā)兼容高鎳動(dòng)力電池電解液的核心在于新型電

解質(zhì)鋰鹽和電解液添加劑,這是目前天賜材料與新宙邦的主要布局,也是未來(lái)電解液產(chǎn)品的核心競(jìng)爭(zhēng)力之一。

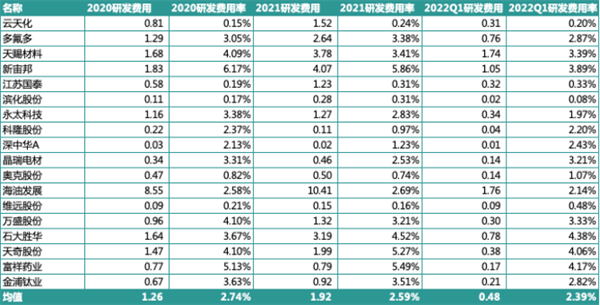

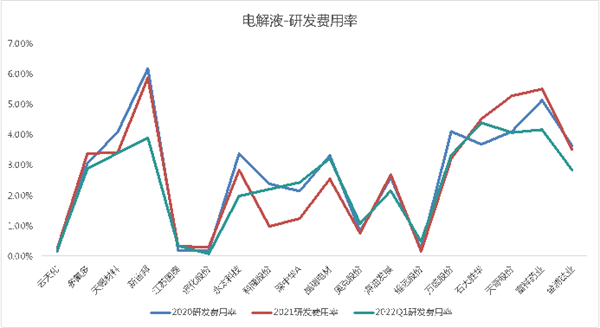

1、平均研發(fā)費(fèi)用率:不足3%

2020-2022Q1電解液行業(yè)的平均研發(fā)費(fèi)用率分別為2.74%、2.59%和2.39%,呈現(xiàn)小幅下降趨勢(shì)。

其中新宙邦的研發(fā)費(fèi)用率在年度維持最高,兩年一期的數(shù)據(jù)分別為6.17%、5.86%和3.89%,這與其選擇的橫向發(fā)展路線有關(guān)。

2、“雙雄”的不同技術(shù)路線

行業(yè)的兩大巨頭天賜材料和新宙邦同樣也是電解液領(lǐng)域的“雙雄”。

“雙雄”同樣選擇了不同的道路:

天賜材料選擇產(chǎn)業(yè)鏈縱深發(fā)展,包括增資從事碳酸鋰提煉業(yè)務(wù)的江蘇容匯、九江容匯;2016年設(shè)立九江礦業(yè),負(fù)責(zé)鋰原礦加工;2018年控股中天宏鋰(鋰電池租賃)、增資江西云鋰(云母提鋰)等。

而新宙邦則選擇橫向發(fā)展,除了鋰電池化學(xué)品之外,還經(jīng)營(yíng)包括電容器化學(xué)品、半導(dǎo)體化學(xué)品和有機(jī)氟化學(xué)品。

這同樣帶來(lái)了兩者研發(fā)費(fèi)用率的差異:2021年新宙邦研發(fā)費(fèi)用率5.86%,為全行業(yè)最高;而天賜材料的研發(fā)費(fèi)用率則僅為3.41%。

此外,值得一提的是,目前天賜材料的六氟磷酸鋰已基本實(shí)現(xiàn)自供,而新宙邦仍然選擇向外采購(gòu)進(jìn)口產(chǎn)品。

從人員數(shù)據(jù)來(lái)看,新宙邦與天賜材料之間的對(duì)比與它們的研發(fā)費(fèi)用率差異基本一致,而人數(shù)最多的還有發(fā)展,人數(shù)最少的深中華A。

2021年,云天化因研發(fā)項(xiàng)目增加,研發(fā)費(fèi)用增長(zhǎng)88.29%,但研發(fā)人員數(shù)量銳減70%。

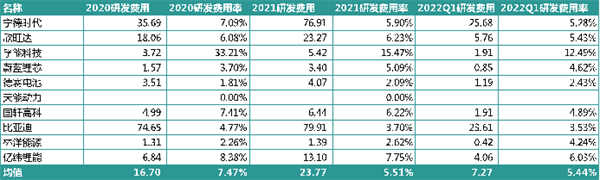

電池:研發(fā)費(fèi)用率明顯下降

與中上游環(huán)節(jié)相比,電池與整車廠的研發(fā)費(fèi)用率明顯偏高。

對(duì)于電池廠商來(lái)說(shuō),2021年過(guò)得并不容易,上游原材料漲價(jià)給電池企業(yè)帶來(lái)了巨大經(jīng)營(yíng)壓力,毛利率普遍下滑。或許基于控制成本的考慮,研發(fā)費(fèi)用率也隨之出現(xiàn)了顯著下降,由此前的7%下降到5%區(qū)間。

但他們的研發(fā)腳步并未停下,比亞迪發(fā)布了刀片電池、寧德時(shí)代發(fā)布了麒麟電池與巧克力換電塊、蜂巢能源則繼續(xù)在無(wú)鈷電池之路上狂奔。

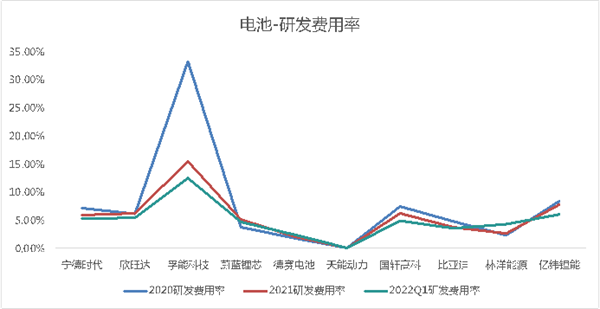

1、平均研發(fā)費(fèi)用率5.51%

2020-2022Q1,電池環(huán)節(jié)廠商的研發(fā)費(fèi)用率分別為7.47%、5.51%和5.44%,2021年的數(shù)據(jù)出現(xiàn)了明顯下滑。

其中,研發(fā)費(fèi)用率最高的是孚能科技,2020-2022Q1該項(xiàng)數(shù)據(jù)分別為33.21%、15.47%和12.49%,作為動(dòng)力電池后輩,隨著收入規(guī)模的持續(xù)增長(zhǎng),費(fèi)用率正由于規(guī)模效應(yīng)出現(xiàn)下降。

另外值得注意的仍是比亞迪,作為車+電池雙巨頭,其研發(fā)費(fèi)用絕對(duì)金額保持最高,但2020-2021年基本持平。

2021年,寧德時(shí)代則高比例加大了研發(fā)投入,研發(fā)費(fèi)用隨收入翻倍,帶來(lái)的是研發(fā)費(fèi)用率有所降低。

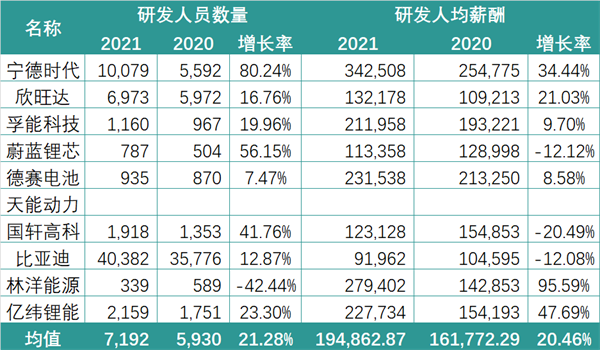

而從研發(fā)人員數(shù)量來(lái)看,寧德時(shí)代的研發(fā)團(tuán)隊(duì)擴(kuò)張?jiān)鏊俑歉哌_(dá)80.24%。

電池環(huán)節(jié)的平均研發(fā)人員數(shù)量達(dá)到7192人,位居全環(huán)節(jié)前列。寧德時(shí)代、比亞迪研發(fā)人員突破萬(wàn)人規(guī)模。

電池廠商面臨的問(wèn)題,不僅是三元與磷酸鐵鋰之爭(zhēng),還有充電和換電之爭(zhēng)、儲(chǔ)能布局之爭(zhēng)等,最終究竟鹿死誰(shuí)手,短期的研發(fā)投入或許不能代表全部,但仍指明了方向。

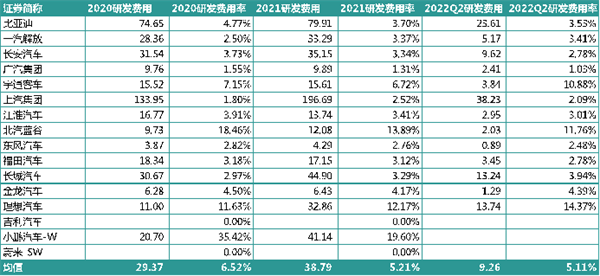

整車廠:研發(fā)費(fèi)用率同樣下滑

車企的2021年成績(jī)是輝煌的,整體銷量增長(zhǎng)超過(guò)160%。

而造車新勢(shì)力中,“蔚小理”的排位關(guān)系發(fā)生順位輪換,曾經(jīng)的銷量冠軍蔚來(lái)(9.1萬(wàn)輛)被小鵬汽車(9.8萬(wàn)輛)取代,理想汽車(9.04萬(wàn)輛)也從去年的第二名滑落至第三名。到今年第一季度,小鵬汽車仍以3451輛交付量位居第一。

1、平均研發(fā)費(fèi)用率:5.21%

在研發(fā)費(fèi)用率層面,2020-2022Q1車企的研發(fā)費(fèi)用率分別為6.52%、5.21%和5.11%,下滑趨勢(shì)與電池廠商基本一致。

其中,2021年研發(fā)費(fèi)用率最高的兩家公司分別是北汽藍(lán)谷和理想汽車。

2、蔚小理研發(fā)增長(zhǎng)迅猛

小鵬汽車作為新晉的新勢(shì)力冠軍,雖然收入高速增長(zhǎng),但虧損也擴(kuò)大了78%,不過(guò)與此同時(shí)研發(fā)費(fèi)用率出現(xiàn)了下降。

作為研發(fā)成果,2022年開(kāi)頭,小鵬發(fā)布了其G9新車,此外還將在 2023 年推出面向 B 級(jí)車和 D 級(jí)車的兩大新平臺(tái),并發(fā)布兩款首發(fā)新車。

理想汽車的研發(fā)投入則擴(kuò)大至32.86億元,同比增加198.73%,但仍是新勢(shì)力中投入最少的企業(yè)。

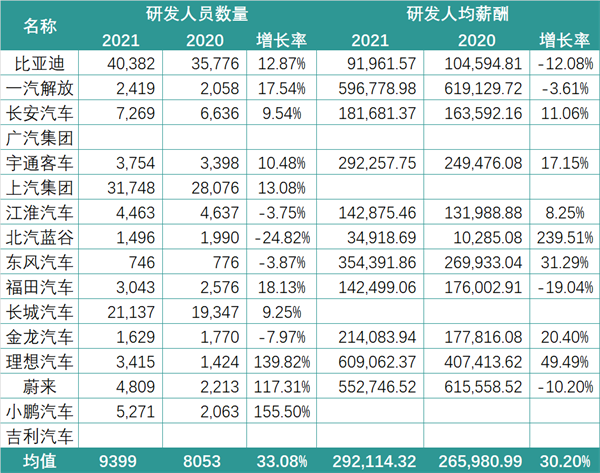

平均每家企業(yè)的研發(fā)人員數(shù)量為9299人,高出電池環(huán)節(jié),同時(shí)比亞迪、上汽集團(tuán)、長(zhǎng)城汽車的研發(fā)團(tuán)隊(duì)突破萬(wàn)人。其中,“蔚小理”研發(fā)團(tuán)隊(duì)增長(zhǎng)最為迅猛,團(tuán)隊(duì)人數(shù)較前一年均已翻倍。

對(duì)于整車廠來(lái)說(shuō),它們目前要面臨的問(wèn)題是需要一邊和電池廠商爭(zhēng)奪電池領(lǐng)域的話語(yǔ)權(quán),另一邊則需要面向未來(lái)的智能汽車與自動(dòng)駕駛做好關(guān)鍵布局,這些都仰賴著研發(fā)。

尾聲

通過(guò)復(fù)盤鋰電產(chǎn)業(yè)2021年的研發(fā)投入狀況,我們可以看到,越是依賴資源的環(huán)節(jié),對(duì)于研發(fā)的依賴就越少。

但作為技術(shù)密集產(chǎn)業(yè),研發(fā)仍然是鋰電企業(yè)創(chuàng)造比較優(yōu)勢(shì)的重要因素。隨著產(chǎn)業(yè)鏈環(huán)節(jié)的下移,與消費(fèi)者與消費(fèi)市場(chǎng)越貼近,研發(fā)投入的需求也就越高。

這在動(dòng)力電池廠商身上表現(xiàn)得最為淋漓盡致。

動(dòng)力電池是占據(jù)汽車成本40%左右的關(guān)鍵環(huán)節(jié),而電池廠商卡位在上下游之間,更是需要做好上下游的適配,不僅要在短期面臨上游壓力、在技術(shù)上面臨路線之爭(zhēng),更要為長(zhǎng)期做好準(zhǔn)備。

對(duì)于鋰電產(chǎn)業(yè)而言,2021是燦爛又艱難的一年,盡管迎來(lái)了需求的爆發(fā),但也伴隨著鋰價(jià)瘋漲,下游企業(yè)徒有營(yíng)收卻失于盈利。

面對(duì)著重重挑戰(zhàn),各家廠商沒(méi)有停止創(chuàng)新的腳步,依然在努力突破技術(shù)壁壘。

十余年前,日韓企業(yè)快人一步奪得鋰電頭籌,如今,在企業(yè)的努力下,中國(guó)鋰電已經(jīng)追上他們的腳步。

展望未來(lái),新的技術(shù)引領(lǐng)者或許已在眼前。

責(zé)任編輯: 李穎