10月6日,中創(chuàng)新航正式登陸港交所,成為“港股動(dòng)力電池第一股”。但在這個(gè)時(shí)候上市已經(jīng)錯(cuò)過(guò)二級(jí)市場(chǎng)2021年的新能源紅利。

中創(chuàng)新航上市第一天的表現(xiàn)并不如人意,上市即破發(fā),股價(jià)在最后的收盤(pán)時(shí)刻回到了發(fā)行價(jià)38港元;第二天也還是跌過(guò)了發(fā)行價(jià),收盤(pán)價(jià)為36.65港元,跌幅3.55%。

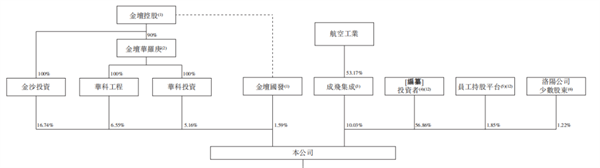

中創(chuàng)新航的實(shí)控人為江蘇省常州市金壇區(qū)政府。除國(guó)資背景外,中創(chuàng)新航共進(jìn)行了兩輪外部融資,分別在2020年12月和2021年10月,對(duì)應(yīng)每股成本人民幣10.95元和41.67元。值得注意的是,后一輪的成本和發(fā)行價(jià)出現(xiàn)了倒掛。

中創(chuàng)新航股權(quán)結(jié)構(gòu),資料來(lái)源:中創(chuàng)新航招股書(shū)

投資方不乏小米長(zhǎng)江產(chǎn)業(yè)基金、紅杉等明星資本。下游廣汽集團(tuán)作為中創(chuàng)新航的關(guān)鍵客戶,旗下產(chǎn)業(yè)基金廣祺瑞電在2020年12月投了7億;上游供應(yīng)商天齊鋰業(yè)(SZ:002466、HK:9696)在今年6月以5000萬(wàn)美元的價(jià)格認(rèn)購(gòu)了0.3%的股份。

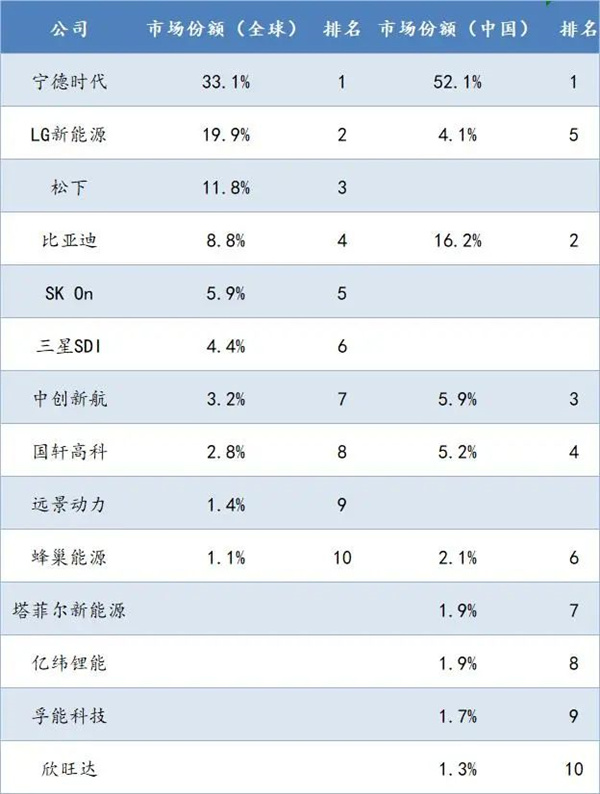

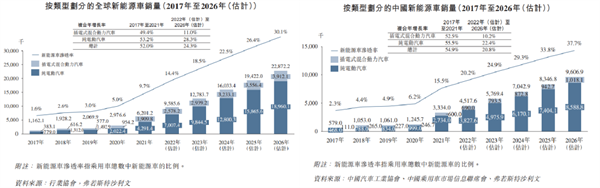

根據(jù)弗若斯特沙利文數(shù)據(jù),按裝機(jī)量計(jì)算,2021年中創(chuàng)新航全球裝機(jī)量為9.3GWh,市占率為3.2%,排名全球第七;2021年在中國(guó)的裝機(jī)量為9.1GWh,市占率為5.9%,排名中國(guó)第三,前兩名為寧德時(shí)代(SZ:300750)和比亞迪(SZ:002594、HK:01211)。截止發(fā)稿,分別對(duì)應(yīng)市值9784億元和6531億元。

動(dòng)力電池制造商市場(chǎng)份額,資料來(lái)源:弗若斯特沙利文,36氪制圖

要知道,在2018年,中創(chuàng)新航的國(guó)內(nèi)市占率僅僅不到1%,排名全國(guó)第九。

那么,中創(chuàng)新航是怎么成為黑馬躍升到國(guó)內(nèi)第三的?中間發(fā)生了什么里程碑式的事件?未來(lái)中創(chuàng)新航會(huì)帶給市場(chǎng)哪些期待?36氪通過(guò)拆解招股書(shū),試圖回答以上問(wèn)題。

廣汽是關(guān)鍵先生

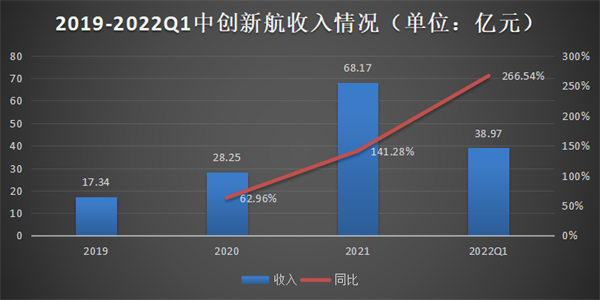

2019年-2022年Q1,中創(chuàng)新航的收入分別為17.34億元、28.25億元、68.17億元和38.97億元,近三年CAGR為98.3%。如果從裝機(jī)量來(lái)看,從2019年的1.62GWh增長(zhǎng)至2021年的9.31GWh,CAGR為139.7%,根據(jù)招股書(shū),中創(chuàng)新航是國(guó)內(nèi)唯一一個(gè)近三年裝機(jī)量增長(zhǎng)率維持在100%以上的企業(yè)。

2019-2022Q1中創(chuàng)新航收入情況,數(shù)據(jù)來(lái)源:中創(chuàng)新航招股書(shū),36氪制圖

注:2022Q1同比增長(zhǎng)率以2021年同期數(shù)據(jù)為比較依據(jù)

這樣的成績(jī)離不開(kāi)廣汽集團(tuán)。

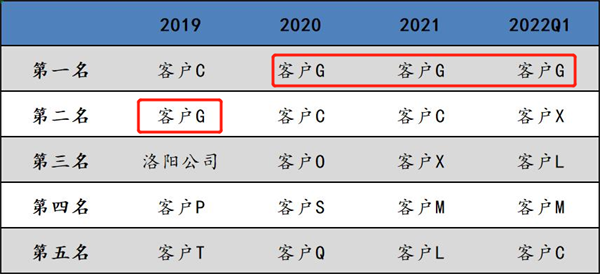

雖然中創(chuàng)新航在招股書(shū)中以客戶G列示,36氪通過(guò)查看公開(kāi)資料推斷,客戶G為廣汽集團(tuán)。

推斷理由為招股書(shū)披露的四個(gè)關(guān)于客戶G的信息點(diǎn):1)其持有廣汽埃安78.86%的股權(quán),為廣汽埃安控股股東;2)其為聯(lián)交所和上交所雙重上市公司;3)其成立于1997年6月,注冊(cè)地在廣東省廣州市;4)其2021年總資產(chǎn)為1543億元。

2018年下半年,中創(chuàng)性能航實(shí)施戰(zhàn)略轉(zhuǎn)型,重心從客車(chē)轉(zhuǎn)到乘用車(chē)市場(chǎng)。彼時(shí)恰逢新能源車(chē)爆發(fā),寧德時(shí)代訂單做不過(guò)來(lái),交付受到影響。廣汽埃安旗下的一款車(chē)型就受到波及,轉(zhuǎn)而培養(yǎng)自己的二供。中創(chuàng)新航就是在這個(gè)時(shí)候抓住機(jī)會(huì),服務(wù)好了廣汽。

中創(chuàng)新航前五大客戶情況,資料來(lái)源:中創(chuàng)新航招股書(shū),36氪制圖

2019年-2022年Q1的前五大客戶名單,廣汽集團(tuán)都赫然在列,從2019年的第二名上升到2020年第一名,之后一直是中創(chuàng)新航的最大客戶。廣汽集團(tuán)主流電動(dòng)車(chē)Aion系列就有7成用到了中創(chuàng)新航的電池。

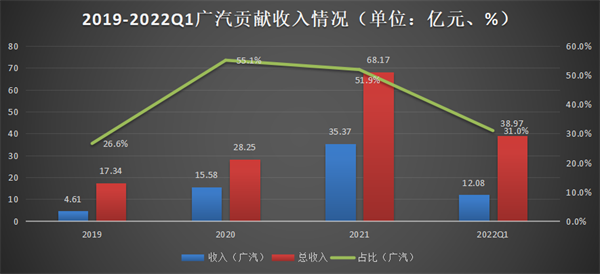

隨后的三年,廣汽集團(tuán)都和中創(chuàng)新航簽訂了戰(zhàn)略采購(gòu)協(xié)議。從金額上看,2019年廣汽集團(tuán)貢獻(xiàn)了中創(chuàng)新航收入的26.6%,這個(gè)比例在2020年就上升到了55.1%。2020年略有下降,在51.9%。

廣汽貢獻(xiàn)收入情況(源自招股書(shū)),36氪制圖

2022年進(jìn)一步下降到31.0%,但這對(duì)于中創(chuàng)新航而言似乎不那么重要了。仔細(xì)看2021年前五大客戶名單就會(huì)發(fā)現(xiàn),除了一直在列的客戶G(廣汽)和客戶C(長(zhǎng)安),新加入了客戶X(小鵬)、客戶M(華霆?jiǎng)恿?和客戶L(零跑),括號(hào)內(nèi)為36氪通過(guò)多方證明和推斷。

整機(jī)廠長(zhǎng)安、小鵬和零跑市值分別為1094億元、697億元和283億元。華霆?jiǎng)恿檎麢C(jī)廠供應(yīng)商,主營(yíng)業(yè)務(wù)就包括了動(dòng)力系統(tǒng)總成、電機(jī)及變速箱動(dòng)力系統(tǒng)等。36氪在公開(kāi)信息了解到,華霆?jiǎng)恿τ?015年和江淮汽車(chē)簽訂了框架協(xié)議,成立合資公司生產(chǎn)新能源汽車(chē)用電池管理系統(tǒng)(BMS)。

2020年9月,小鵬汽車(chē)和中創(chuàng)新航簽訂采購(gòu)協(xié)議,協(xié)議一直生效到2023年底。這期間2021年10月中創(chuàng)新航就開(kāi)始量產(chǎn)交付,彼時(shí)小鵬汽車(chē)僅6%用了中創(chuàng)新航的動(dòng)力電池。

2021年小鵬汽車(chē)貢獻(xiàn)了5.37億元的收入,占中創(chuàng)新航收入的7.9%。到了2022年Q1,二者綁定更加深入,小鵬汽車(chē)僅一個(gè)季度就貢獻(xiàn)了10.67億元的收入,占比來(lái)到27.4%,這讓小鵬汽車(chē)成為繼廣汽的第二大客戶,中創(chuàng)新航對(duì)小鵬汽車(chē)的滲透率也來(lái)到48.9%。

同樣的還有零跑汽車(chē),從2021年貢獻(xiàn)2.91億收入,占比4.3%,2022年Q1貢獻(xiàn)4.71億元收入,占比12.1%,上升至中創(chuàng)新航第三大客戶。中創(chuàng)新航對(duì)零跑汽車(chē)的滲透率也來(lái)到49.0%(2022H1滲透率為30%)。

總的來(lái)說(shuō),大客戶廣汽的選擇,讓中創(chuàng)新航體量上升飛快。而廣汽已經(jīng)在今年年初成立子公司自研動(dòng)力電池,對(duì)中創(chuàng)新航而言,需要減少對(duì)大客戶的依賴(lài)。造車(chē)新勢(shì)力的加入,依然足以讓外界對(duì)中創(chuàng)新航的收入能力充滿期待。

中創(chuàng)新航VS寧德時(shí)代

收入猛漲,凈利潤(rùn)卻不盡如人意。

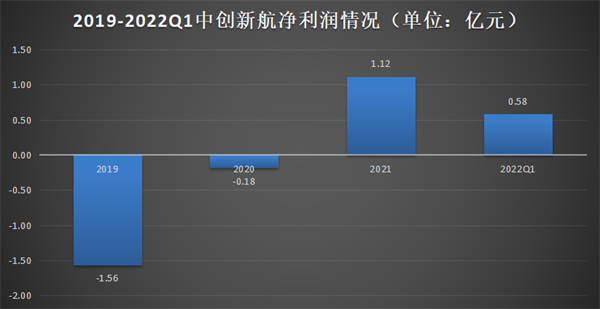

2019年-2022年Q1,中創(chuàng)新航的凈利潤(rùn)分別為-1.56億元、-0.18億元、1.12億元和0.58億元。2019年、2020年兩年凈利潤(rùn)虧損,2021年扭虧轉(zhuǎn)盈,很大程度源于中創(chuàng)新航在這一年出售子公司獲得的收益3.47億元。即使在2022年Q1實(shí)現(xiàn)了盈利,凈利潤(rùn)占收入的比例僅不到1.5%,如果扣掉這個(gè)收益,中創(chuàng)新航還是虧損。

2019-2022Q1中創(chuàng)新航凈利潤(rùn)情況,數(shù)據(jù)來(lái)源:中創(chuàng)新航招股書(shū),36氪制圖

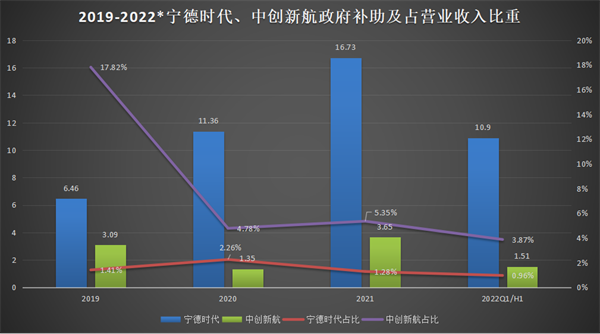

不僅如此,政府補(bǔ)貼也貢獻(xiàn)了一定的收入。2019年-2022年Q1,中創(chuàng)新航收到的政府補(bǔ)助為3.09億元、1.35億元、3.65億元和1.51億元,這其中有1.22億元、0.51億元、0.77億元和0.03億元的補(bǔ)助不具有可持續(xù)性。和凈利潤(rùn)比起來(lái),這個(gè)數(shù)字并不小。

寧德時(shí)代、中創(chuàng)新航政府補(bǔ)助占比情況(源自公告、招股書(shū)),36氪制圖

注:寧德時(shí)代2022年數(shù)據(jù)以H1列示,中創(chuàng)新航2022年數(shù)據(jù)以Q1列示

這個(gè)現(xiàn)象不止中創(chuàng)新航一家,龍頭寧德時(shí)代收到的政府補(bǔ)助要多得多,只不過(guò)跟寧德時(shí)代的千億收入相比,占比顯得很小。

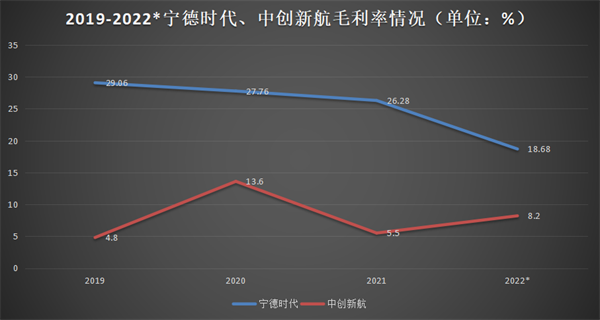

另一個(gè)影響凈利潤(rùn)的因素是毛利率,這點(diǎn)中創(chuàng)新航要遜色很多。2019-2021年,寧德時(shí)代的毛利率都在20%以上,即使2022年H1短暫低至18.68%,但上游漲價(jià)的順利傳導(dǎo)疊加上游原材料成本下降,整體毛利率還是有望繼續(xù)上升,而中創(chuàng)新航2021年毛利率僅5.5%。

寧德時(shí)代、中創(chuàng)新航毛利率情況(源自公告、Wind),36氪制圖

注:寧德時(shí)代2022年數(shù)據(jù)以H1列示,中創(chuàng)新行2022年數(shù)據(jù)以Q1列示

毛利率的差異,主要是因?yàn)槎咭?guī)模相差甚遠(yuǎn),相比之下中創(chuàng)新航在規(guī)模經(jīng)濟(jì)上的收益要更少。不過(guò)在報(bào)告期,中創(chuàng)新航已經(jīng)初嘗規(guī)模效應(yīng)的甜頭。制造費(fèi)用從2019年的1毛5/Wh下降到2020年1毛/Wh再到2022年的7分/Wh;勞工成本從5分Wh下降到3分Wh再到2分/Wh。

招股書(shū)顯示,未來(lái)隨著中創(chuàng)新航的產(chǎn)能擴(kuò)張,規(guī)模經(jīng)濟(jì)還持續(xù)。

2020年就是受益規(guī)模經(jīng)濟(jì),中創(chuàng)新航毛利率來(lái)到13.6%,相較于上一年上漲了8.8%,但卻在2021年遇到了行業(yè)最艱難的一年。就連寧德時(shí)代的毛利率也受到影響,2021年下降了1%,2022H1則更多。在這一年,中創(chuàng)新航的毛利率由上一年的13.6%腰斬至5.5%。

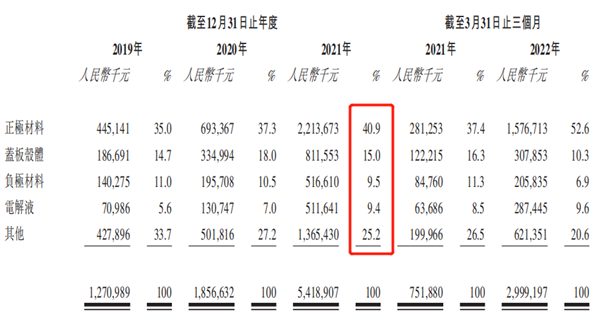

中創(chuàng)新航成本結(jié)構(gòu)情況,資料來(lái)源:中創(chuàng)新航招股書(shū)

從成本結(jié)構(gòu)上看,原材料成本是最主要的組成部分,占比近8成。進(jìn)一步拆解原材料,主要由正極材料、負(fù)極材料、蓋板殼體和電解液四部分組成,2021年占比分別為40.9%、15.0%、9.5%和9.4%

2021年的毛利率下滑,主要原因就是上游的金屬原材料成本大幅上漲,特別是鋰這個(gè)占比最大的元素,漲得也最多。根據(jù)上海有色網(wǎng)數(shù)據(jù),2021年動(dòng)力電池常用的鋰、鎳和鈷等材料在2021年分別增長(zhǎng)了103%、12%和27%,2022年Q1又同比上漲了351%、44%和57%。

中創(chuàng)新航的平均采購(gòu)價(jià)也隨之上漲,2021年正極材料上漲37%、電解液上漲60%,2022年Q1同比分別上漲104%和60%。這就導(dǎo)致原材料成本占總銷(xiāo)售成本的比例從2020年的76.1%上漲到了84.2%。

2022年,行業(yè)一個(gè)標(biāo)志性的動(dòng)作就是將上游的原材料漲價(jià)傳導(dǎo)給下游客戶。

中創(chuàng)新航的主打產(chǎn)品三元電池及磷酸鐵鋰電池平均售價(jià)由0.64元/Wh和0.60元/Wh漲到了0.83元/Wh和0.69元/Wh,漲幅分別為29.7%和15%,這讓中創(chuàng)新航的毛利率回升到了8.2%。

寧德時(shí)代也不例外,根據(jù)東吳證券研究所預(yù)測(cè),寧德時(shí)代在今年Q2的動(dòng)力電池均價(jià)環(huán)比上升12%,這讓寧德時(shí)代的毛利率環(huán)比增長(zhǎng)了8%左右。

此外,同樣作為第二增長(zhǎng)曲線的儲(chǔ)能業(yè)務(wù),寧德時(shí)代和中創(chuàng)新航在該業(yè)務(wù)上占總收入的比重分別為12%和2.6%。二者都表示由于儲(chǔ)能的交付周期較長(zhǎng),且項(xiàng)目合同開(kāi)始后價(jià)格調(diào)整較難,儲(chǔ)能業(yè)務(wù)的價(jià)格調(diào)整還需要滯后一段時(shí)間。

這就導(dǎo)致寧德時(shí)代在儲(chǔ)能上的毛利率降到了2022年H1的6.4%,同比下降了30%;中創(chuàng)新航在該業(yè)務(wù)的毛利率在2022年Q1為-7.9%,較2021年Q1的+13.9%下降了20%以上。根據(jù)東吳證券研究所數(shù)據(jù),儲(chǔ)能業(yè)務(wù)預(yù)計(jì)能給寧德時(shí)代貢獻(xiàn)8億+的營(yíng)收,再看中創(chuàng)新航,在手訂單4.22億。二者如影隨形。

產(chǎn)能決定未來(lái)

動(dòng)力電池行業(yè)的爆發(fā),離不開(kāi)下游新能源車(chē)的加速滲透。根據(jù)弗若斯特沙利文的數(shù)據(jù),2021年全球新能源車(chē)滲透率已經(jīng)來(lái)到9.7%。全球新能源車(chē)在過(guò)去5年的復(fù)合增長(zhǎng)率達(dá)到52.0%,預(yù)計(jì)在未來(lái)5年還將保持24.3%左右的增速增長(zhǎng)。

中國(guó)是新能源車(chē)滲透最快的國(guó)家,2021年滲透率來(lái)到15.5%,過(guò)去5年的平均增速高于全球,為54.9%。2022年上半年滲透率來(lái)到21.6%,單看8月滲透率更是高到了27.9%。

這么大的蛋糕,對(duì)作為上游的動(dòng)力電池供應(yīng)商而言,研發(fā)卻并不是比拼的最主要因素。從電池本身來(lái)看,能量密度、安全性和循環(huán)次數(shù)是主要的技術(shù)指標(biāo),但頭部廠商卻相差不大。比如寧德時(shí)代的麒麟電池的能量密度能夠達(dá)到255Wh/kg,能夠達(dá)到1000公里的續(xù)航;而中創(chuàng)新航的能量密度能夠達(dá)到280Wh/kg,能夠?qū)崿F(xiàn)的續(xù)航在800公里。

這或許是寧德時(shí)代把中創(chuàng)新航告上法庭的原因之一。

2021年8月,寧德時(shí)代向中創(chuàng)新航索賠6.48億元,理由是中創(chuàng)新航侵犯了寧德時(shí)代的知識(shí)產(chǎn)權(quán)。中創(chuàng)新航在招股書(shū)中解釋稱(chēng),在寧德時(shí)代申請(qǐng)專(zhuān)利之前,中創(chuàng)新航就已經(jīng)采用了專(zhuān)利中的技術(shù)方案,并向法院提供了彼時(shí)其方案和寧德時(shí)代專(zhuān)利的比對(duì)文件,請(qǐng)求國(guó)家知識(shí)產(chǎn)權(quán)局認(rèn)定專(zhuān)利無(wú)效。截止發(fā)稿,法院對(duì)該訴訟并未有判決。

同質(zhì)化的競(jìng)爭(zhēng)下,比拼點(diǎn)更是在產(chǎn)能。2021年中創(chuàng)新航產(chǎn)能共11.9GWh,而寧德時(shí)代產(chǎn)能就已經(jīng)超過(guò)了170GWh。中創(chuàng)新航本次在港股上市募資超101億元,其中80%就是用于擴(kuò)大產(chǎn)能。根據(jù)招股書(shū)預(yù)計(jì),2022年中創(chuàng)新航的產(chǎn)能預(yù)計(jì)在35GWh,2023年預(yù)計(jì)在90GWh,和2021年寧德時(shí)代的裝機(jī)量相當(dāng)。

照這個(gè)產(chǎn)能看,中創(chuàng)新航近400倍的市盈率消化起來(lái)并不容易。如果股價(jià)不變的情況下,對(duì)比寧德時(shí)代近50倍的市盈率,業(yè)績(jī)還需要翻8倍……

責(zé)任編輯: 李穎